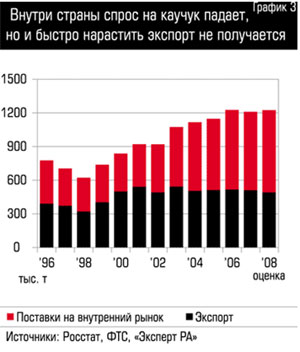

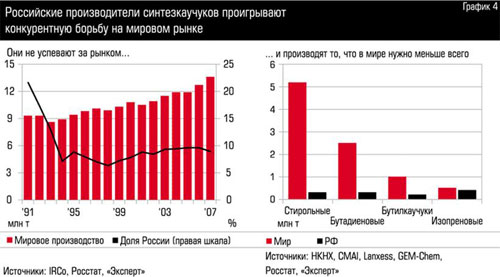

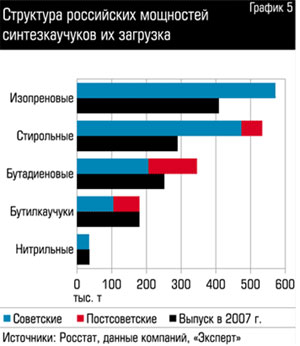

Основной вопрос, впрочем, не в том, по какому маршруту, а в том, имеет ли вообще смысл везти наш каучук за рубеж. Статистика дает уверенный ответ: имеет (см. график 3), более половины российского каучука экспортируется. Однако присутствие наших компаний на мировом рынке сокращается (см. график 4), причем в наибольшей степени это относится к самым массовым стирольным каучукам. Парадокс объясняется просто: развиваться дальше на советских активах российские производители уже не могут, а их обновление идет достаточно медленно (см. график 5). Лишь 40% бутадиеновых каучуков в России выпускаются на современных неодимовых или литиевых катализаторах, тогда как на Западе это давно является нормой. И хотя, по словам российских производителей, многие западные шинники сохранили в своих рецептурах старые типы каучуков, которые и покупают в России, очевидно, что будущее явно не за ними. Именно поэтому в последние годы наши производители каучуков спохватились и начали массово переводить мощности на новые катализаторы.

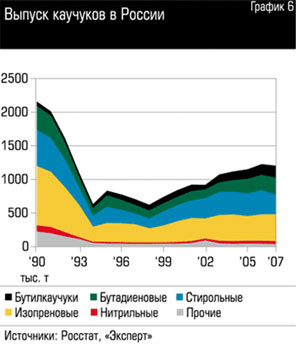

Примерно так же обстоят дела и с выпуском бутилкаучуков. Хотя мировой рынок этой продукции близок к олигополии (на нем доминируют американская ExxonMobil и германская Lanxess) и обеспечивает высокую маржу, инвестиции необходимы и здесь. Сейчас в мире три четверти всех произведенных бутилкаучуков — это галобутилкаучуки. Последние выгодно отличаются от традиционных каучуков, например, более быстрой вулканизацией (производство шины занимает меньше времени) и износостойкостью. В России, однако, около двух третей выпуска приходится на традиционные немодифицированные бутилкаучуки. И это при том, что наряду с бутадиеновыми бутилкаучуки сейчас основной объект инвестирования в каучуковую отрасль; их доля в общем выпуске растет, а стирольных, в которые почти ничего не вкладывается, — падает (см. график 6).

|