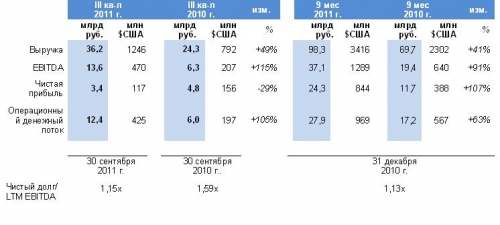

Показатель EBITDA за тот же период составил 37,1 млрд руб., увеличившись на 91 % по сравнению с 19,4 млрд руб. за аналогичный период 2010 года. Отрицательное влияние на чистую прибыль в третьем квартале 2011 г. оказали неденежные убытки от курсовых разниц в размере 6,0 млрд руб., вызванные резким ослаблением российского рубля в сентябре. В результате чистая прибыль сократилась на 29 % — с 4,8 млрд руб. в третьем квартале 2010 г. до 3,4 млрд руб. в аналогичном периоде текущего года. Показатель EBITDA за третий квартал 2011 г. вырос на 115 % по сравнению с аналогичным периодом прошлого года и достиг 13,6 млрд руб. — второй по величине результат за всю историю Компании. Рентабельность по EBITDA выросла за тот же период на 10 процентных пунктов и достигла 38 %. В третьем квартале 2011 г. был отмечен 5-процентный рост объемов продаж в азотном и фосфорном сегментах (за исключением железной руды и бадделеита) — 1 988 тыс. т против 1 898 тыс. т в третьем квартале 2010 г. Объем продаж железной руды и бадделеита незначительно сократился с 1 550 тыс. т в третьем квартале 2010 г. до 1 453 тыс. т в третьем квартале 2011 г. по причине снижения объемов добычи железной руды. Комментарий Генерального директора ЕвроХима Дмитрия Стрежнева: «Финансовые результаты за третий квартал еще раз подчеркнули сильные стороны нашего бизнеса и уникальные факторы спроса, лежащие в его основе. Стремясь обеспечить непрерывный рост на фоне ограниченных ресурсов, мы продолжили работу над включением калийных удобрений в предлагаемый нами ассортимент продуктов и расширили свое присутствие на стратегически важном европейском рынке азотных удобрений через объявленное приобретение активов в Западной Европе».

Средний курс руб./$США для периодов: II кв-л 2011: 27,99; II кв-л 2010: 30,24; 1-е п/г 2011: 28,62; 1-е п/г 2010: 30,07 *LTM EBITDA означает показатель EBITDA за предыдущие 12 месяцев. Конъюнктура рынка В третьем квартале в средствах массовой информации по-прежнему преобладала озабоченность сложившейся макроэкономической ситуацией. На фоне беспокойства вокруг суверенных долгов США и Европы усилилась волатильность финансового, товарного и сельскохозяйственного рынков. Цены на сельскохозяйственные товары не стали исключением: кукуруза и соя за третий квартал сократились на 5 %, в то время как пшеница и рис выросли на 6 % и 12 % соответственно. Неопределенность ценовых тенденций в последние недели квартала вынудила многих покупателей удобрений уйти с игрового поля и занять выжидающую позицию. Несмотря на неоднозначность ситуации, положительные изменения первого полугодия были отмечены и в сентябре. Соотношение запасов к потреблению основных зерновых культур осталось ниже долгосрочных средних значений и продолжает играть ключевую роль в поддержании высокого спроса на удобрения. Цикличность производства, задержки ввода новых мощностей и ограничения объемов экспорта из Китая определяют дефицит предложения на рынке. Продажи азотных удобрений выросли благодаря значительному спросу в Индии с одной стороны и крупным поставкам в Южную Америку с другой, а объем продаж фосфорных удобрений увеличился из-за роста экспортных цен на ДАФ из Китая и сохранения устойчивого спроса в Индии. С ее возвращением на рынок калийных удобрений здесь также наблюдается значительный рост спроса, при этом основные производители заявляют об отсутствии товара на складах и ограниченном предложении. Сезон высокого спроса на железную руду способствовал сохранению цен на китайских заводах на прежнем уровне до конца квартала, после чего последовала резкая корректировка. В целом, дефицит предложения во всех сегментах рынка определял уровень цен на протяжении третьего квартала 2011 года. В азотном сегменте цены на карбамид в среднем составили 486 долл. США за тонну (FOB Южный), что на 17 % и 74 % выше цен предыдущего квартала 2011 года и аналогичного периода 2010 года соответственно. Цены на аммиачную селитру в третьем квартале 2011 года в среднем составили 323 долл. США за тонну (FOB Черное море), что на 3 % выше показателей предыдущего квартала и на 45 % выше цен третьего квартала 2010 года. Цены на фосфорные удобрения также выросли: в третьем квартале 2011 года средняя цена на ДАФ составила 681 долл. США за тонну (FOB Балтийское море), что на 9 % выше цен предыдущего квартала и на 39 % выше уровня третьего квартала 2010 года. Разница между контрактными и спотовыми ценами на калийные удобрения в третьем квартале 2011 года стала менее существенной. Контрактные цены продолжают расти: контрактная цена на хлористый калий (FOB Балтийское море) увеличилась на 13 % и составила 425 долл. США за тонну, в то время как средняя спотовая цена на хлористый калий выросла на 7 % до 475 долл. США за тонну. Спотовые цены на железную руду в третьем квартале в среднем составили 184 долл. США за тонну (63,5 % Fe, CFR Китай), тогда как в третьем квартале 2010 года цена равнялась 145 долл. США за тонну. По предварительным данным «АЗОТЭКОН», за девять месяцев 2011 года объем производства азотных и фосфорных удобрений в России вырос на 7 % и 5 % соответственно и составил 8 391 тыс. т действующего вещества (д.в.), в т. ч. 5 959 тыс. т азотных и 2 432 тыс. т фосфорных удобрений. Согласно тому же источнику, по результатам трех кварталов 2011 года ЕвроХим продолжает удерживать лидирующие позиции, занимая 24 % российского рынка. СЕГМЕНТЫ БИЗНЕСА Выручка сегментов (физические объемы и объемы в денежном выражении) приведена в валовом выражении с учетом внутригрупповых продаж (продажи между сегментами). Азотный сегмент В третьем квартале 2011 года рост объема продаж азотного сегмента ЕвроХима составил 11 %: 1 343 тыс. т против 1 209 тыс. т за аналогичный период прошлого года. Такие объемы были в первую очередь обеспечены за счет карбамида и карбамидо-аммиачной смеси (КАС), рост продаж которых составил 20 % и 51 % соответственно. Объем продаж карбамида увеличился с 354 тыс. т в третьем квартале 2010 года до 423 тыс. т в третьем квартале 2011 года. За этот же период продажи КАС выросли до 177 тыс. т. Растущие объемы продаж в совокупности с высокими ценами на смеси в третьем квартале 2011 года увеличили выручку в азотном сегменте на 68 % (до 16,6 млрд руб.) по сравнению с третьим кварталом 2010 г. За этот же период показатель EBITDA азотного сегмента продемонстрировал внушительный рост на 341 % и составил 7,4 млрд руб., а за девять месяцев 2011 года он достиг 18,4 млрд руб., более чем в два раза превысив уровень прошлого года (8,2 млрд. руб.). Выручка Компании в Латинской Америке выросла на 223 %. На ее долю приходится 38 % от выручки по всему азотному сегменту в третьем квартале, продажи в России и странах СНГ составляют 22 % от всех продаж в этом сегменте. На общих положительных результатах азотного сегмента не отразились даже незапланированные остановки производства, происходившие в летние месяцы на обоих предприятиях по производству азотных удобрений. Запасы, сформированные с учетом цикличности спроса на удобрения, смягчили последствия незапланированных остановок. В результате 15-процентного роста цен на российский природный газ с 1 января 2011 г. средняя цена газа за девять месяцев, закончившихся 30 сентября 2011 г., на Новомосковском Азоте и Невинномысском Азоте составила 3 179 руб. и 3 336 руб. за 1 000 м3 соответственно (около 3,44 долл. США и 3,61 долл. США за млн БТЕ) против 2 751 руб. и 2 916 руб. за 1 000 м3 (около 2,83 долл. США и 3,00 долл. США за млн БТЕ) за девять месяцев 2010 года. В США и Европе в третьем квартале 2011 года средняя цена природного газа составила соответственно 4,10 долл. США (Henry Hub) и 9,60 долл. США (спот) за млн БТЕ. Для украинских производителей средняя цена равнялась 11,0 долл. США за млн БТЕ (с доставкой до предприятия). С учетом растущих цен на российский природный газ и в целях дальнейшего укрепления собственной конкурентоспособности Компания планирует до конца года завершить частичную интеграцию с сектором добычи природного газа. Мы полагаем, что приобретаемые активы позволят покрыть от 20 до 25 % нашей годовой потребности в газе, составляющей около 4,5 млрд. м3. Фосфорный сегмент Общий объем продаж по фосфорному сегменту снизился в третьем квартале 2011 года на 6 % по сравнению с аналогичным периодом прошлого года. Также по сравнению с третьим кварталом 2010 года отмечено сокращение продаж МАФ/ДАФ и железной руды — на 3 % и 6 % соответственно. Однако сохранение устойчивого спроса на мировом рынке фосфорных удобрений, упомянутое выше, будет по-прежнему удерживать цены на довольно высоком уровне. Выручка за третий квартал 2011 года по фосфорному сегменту увеличилась на 30 % по сравнению с аналогичным периодом прошлого года и составила 18,0 млрд. руб., в то время как показатель EBITDA фосфорного сегмента вырос на 42 % и составил 7,1 млрд руб. Показатель EBIDA фосфорного сегмента за первые девять месяцев 2011 года продемонстрировал рост на 62 % по сравнению с аналогичным периодом 2010 года и составил 19,0 млрд руб. На долю побочных продуктов, добываемых в Ковдоре, таких как железная руда и бадделеит, пришлось 38 % от выручки по фосфорному сегменту и 57 % от показателя EBITDA фосфорного сегмента в третьем квартале. Благодаря данным продуктам продажи по фосфорному сегменту в Азии выросли на 74 % и составили 39 % от выручки по всему фосфорному сегменту. В начале июля Компания начала использовать Северный морской путь для доставки железной руды в Китай. Его использование вместо традиционных маршрутов через Суэцкий канал или мыс Доброй Надежды позволило существенно сократить время доставки и расходы на транспортировку. Калийный сегмент За три месяца с июля по сентябрь проходка скипового ствола на Гремячинском месторождении (Волгоградская область) достигла глубины в 260 м. Из-за сложностей, вызванных состоянием подстилающего грунта и выявленных во втором квартале 2011 года, проходка клетевого ствола существенно замедлилась на уровне ниже 100 м. В третьем квартале 2011 года подрядчики продолжили подгонку технологии цементирования и цементного состава с добавлением гидрофильного полиуретанового полимера под геоморфологические особенности почвы. И хотя первоначальный план завершения первого этапа еще не был пересмотрен, в настоящий момент изучается возможность ускорения сроков проходки третьего ствола. Проходка стволов на Верхнекамском месторождении (Пермский край) согласно графику должна начаться в середине декабря. В третьем квартале 2011 года капитальные затраты на оба проекта по разработке калийных месторождений составили 3,2 млрд руб. Из запланированных на год 13,9 млрд руб. расходы на разработку Гремячинского и Верхнекамского месторождений за девять месяцев 2011 года в общей сложности составили 7,4 млрд руб. Сегмент дистрибуции Продажи дистрибуторской сети ЕвроХима в третьем квартале выросли на 57 % по сравнению с третьим кварталом 2010 года и составили 3,3 млрд руб. или 9 % от общей выручки ЕвроХима в третьем квартале 2011 года. Показатель EBITDA сегмента дистрибуции вырос на 80 % до 210 млн руб. Объем продаж через сеть ЕвроХима вырос на рекордные 30 % по сравнению с аналогичным периодом предыдущего года, а продажи за третий квартал 2011 года составили 217 тыс. т удобрений. ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ Отчет о прибылях и убытках Консолидированная выручка ЕвроХима в третьем квартале 2011 года увеличилась на 49 % до 36,2 млрд руб. как следствие довольно высоких цен на все виды продукции, что с превышением компенсировало незначительное снижение объемов продаж фосфорных удобрений и железной руды. Доля побочных продуктов добычи фосфоритной руды составила 29 % от консолидированного показателя EBITDA в третьем квартале 2011 года. Финансовые показатели за третий квартал выросли не только за счет увеличения цен, но и за счет резкого снижения курса рубля по отношению к доллару США. В третьем квартале объем продаж за пределами России и стран СНГ, которые по-прежнему осуществляются преимущественно в долларах США, составили 78 % и 66 % по азотному и фосфорному сегментам соответственно. По сравнению с третьим кварталом 2010 года себестоимость реализации в третьем квартале 2011 года увеличилась на 36 % и составила 16,9 млрд руб. Статья «Материалы и комплектующие, использованные в производстве или проданные на сторону» увеличилась на 52 % (до 10,7 млрд руб.) по сравнению с аналогичным периодом прошлого года и составила 64 % от себестоимости за третий квартал 2011 года. За этот же период общие расходы на природный газ как сырье для производства удобрений увеличились на 9 % до 3,2 млрд руб. за счет увеличения объемов потребления. Расходы на электроэнергию в третьем квартале 2011 года возросли незначительно — на 5 % до 1,5 млрд руб. Данный рост по сравнению с аналогичным периодом прошлого года был связан в основном с либерализацией оптового рынка электроэнергии в январе 2011 года и повышением тарифов. Расходы на персонал в третьем квартале 2011 года составили 11 % от себестоимости реализации (1,8 млрд руб.), что на 8 % выше показателей за аналогичный период прошлого года и обусловлено в первую очередь индексацией заработной платы в январе 2011 года. За первые девять месяцев года расходы на персонал увеличились на 4 % по сравнению с аналогичным периодом прошлого года. Общие расходы по продаже продукции в третьем квартале 2011 года увеличились по сравнению с третьим кварталом 2010 года на 25 % до 5,9 млрд руб. Доля транспортных расходов в объеме расходов на дистрибуцию продолжает оставаться стабильной и составляет 84 % или 5,0 млрд руб., что на 21 % больше, чем за аналогичный период прошлого года. За девять месяцев 2011 года транспортные расходы выросли на 2 % по сравнению с аналогичным периодом 2010 года. Сокращение объема продаж железной руды и падение фрахтовых ставок компенсировали повышение объема продаж азотных удобрений и увеличение среднего расстояния транспортировки. Общие и административные расходы выросли на 35 % в третьем квартале 2011 года по сравнению с третьим кварталом 2010 года и составили 1,2 млрд руб. Расходы на оплату труда, на которые приходится 50 % общих и административных расходов, увеличились на 27 % по сравнению с аналогичным периодом прошлого года до 618 млн руб. Общие расходы на персонал (включая социальные отчисления) за девять месяцев 2011 года составили 8,4 млрд руб. (7,8 млрд руб. за аналогичный период 2010 года). Прочие операционные доходы ЕвроХима в третьем квартале 2011 года составили 276 млн руб. в сравнении с прочими операционными расходами 779 млн руб. в третьем квартале 2010 года. Данные изменения вызваны преимущественно поступлениями от операционных курсовых разниц в размере 248 млн руб., полученных благодаря укреплению курса доллара США в третьем квартале 2011 года, в то время как в прошлом году были понесены убытки в размере 610 млн руб. Ниже строки учета операционной прибыли в отчете о прибылях и убытках была отражена нереализованная отрицательная курсовая разница в размере 6,0 млрд руб., полученная в третьем квартале 2011 года (возникшая преимущественно в результате влияния растущего доллара США на рублевую стоимость финансового долга Группы, значительная часть которого деноминирована в долларах), тогда как в третьем квартале 2010 года была получена прибыль от курсовых разниц в размере 984 млн руб. (в результате ослабления доллара США к рублю). Вследствие роста долга Компании в третьем квартале 2011 года процентные расходы выросли до 845 млн руб., в то время как в третьем квартале 2010 года они составили 546 млн руб. Прочие финансовые убытки в размере 792 млн руб. возникли по разнице между отрицательной переоценкой кросс-валютного свопа в размере 1,1 млрд руб. и положительной переоценкой опционов на покупку в сумме 300 млн руб. Баланс По состоянию на 30 сентября 2011 г. чистый оборотный капитал увеличился до 12,9 млрд руб. по сравнению с 10,8 млрд руб. на конец 2010 года. В третьем квартале увеличился объем заимствований Компании. В июле было подписано соглашение о получении пятилетнего клубного кредита на сумму 1,3 млрд долл. США с плавающей процентной ставкой 1-мес. LIBOR + 1,8 %. Часть средств, полученных в рамках кредита, была направлена на полное погашение полученного в октябре 2008 года синдицированного кредита на сумму 1,5 млрд долл. США, сумма долга по которому к началу третьего квартала составляла 558 млн долл. США. Кроме того, 30 сентября 2011 г. Группа подписала соглашение со Сбербанком о получении пятилетнего кредита на сумму 20 млрд руб. Данный кредит не был использован к моменту окончания отчетного периода. По состоянию на 30 сентября 2011 г. ЕвроХим владел 15 440 170 акциями, что составляет 8,1 % от выпущенного акционерного капитала немецкого производителя калийных удобрений K+S AG. Рыночная стоимость данного пакета акций на 30 сентября 2011 г. составляла 26,5 млрд руб., исходя из цены 39,58 евро за акцию. Несмотря на увеличение задолженности на балансе Компании, высокие финансовые показатели в третьем квартале позволили улучшить соотношение между собственным и заемным капиталом. Отношение чистого долга Компании к показателю EBITDA за 12 месяцев по состоянию на 30 сентября 2011 г. составило 1,15х по сравнению с уровнем 1,59х на конец третьего квартала 2010 года. Отчет о движении денежных средств Операционный денежный поток в третьем квартале 2011 года увеличился более чем в два раза и составил 12,4 млрд руб. по сравнению с 6,0 млрд руб. в третьем квартале 2010 года. Рост вызван в основном высвобождением оборотного капитала от снижения товарных запасов. Свободный денежный поток составил 2,7 млрд руб. по сравнению с 0,4 млрд руб. за аналогичный период прошлого года. Планы развития Компании 27 сентября 2011 г. ЕвроХим объявил о своем намерении приобрести у концерна BASF 100 % активов по производству азотных удобрений, расположенных в Антверпене (Бельгия), и 50 % принадлежащих концерну акций компании PEC-Rhin в городе Оттмарсхейм (Франция) — совместного предприятия BASF и французской GPN, дочерней компании Total SA. Общая стоимость сделки оценивается примерно в 705 млн евро. Сделка по приобретению активов BASF в Антверпене будет заключена на стандартных условиях и, как ожидается, будет завершена в первом квартале 2012 года. Приобретение 50 % акций PEC-Rhin также планируется завершить в указанные сроки. Окончательная стоимость сделки будет установлена с учетом выполнения некоторых заключительных условий и корректировок. ОЖИДАНИЯ Несмотря на общую нестабильность рынка и сопутствующую ей неопределенность спроса, соотношение запасов к потреблению основных зерновых культур будет оставаться ниже долгосрочных средних значений, благодаря чему сельхозпроизводители будут стремиться максимально увеличить урожайность даже в условиях волатильности цен на рынке сельскохозяйственной продукции. При этом данные цены остаются приемлемыми для сельхозпроизводителей, даже несмотря на волатильность, что обеспечит хороший спрос на все три типа удобрений в течение следующего года. Однако, по нашему мнению, в течение нескольких следующих недель покупки будут осуществляться с некоторой осторожностью. Уровень запасов остается очень низким в преддверии весеннего сезона, так как большинство агентов дистрибуторской сети приняли решение минимизировать их количество, что, в свою очередь, к концу года отразится на покупательской активности. Прекращение экспорта карбамида из Китая и текущие трудности с поставками природного газа в Тринидаде и Тобаго, крупнейшем мировом экспортере аммиака, может в ближайшее время обеспечить поддержку рынку азотных удобрений. Однако объемы производства азотных удобрений на экспорт в странах Ближнего Востока будут сдерживать рынок в течение нескольких следующих месяцев. В фосфорном сегменте постепенное наращивание объемов производства арабской горнодобывающей компанией Ma'aden в ближайшее время не должно серьезно сказаться на мировом балансе спроса и предложения. Спрос на калийные удобрения должен остаться высоким на фоне низкого уровня запасов по всей цепочке поставок. Ожидается, что отрицательное влияние на рост цен, оказываемое планами по увеличению объемов производства, будет нейтрализовано благодаря рациональному управлению производством. После резкой коррекции в октябре цены на железную руду стабилизировались на более приемлемом уровне и подготовили почву для роста в первом квартале 2012 года в условиях сезонного увеличения спроса. Металлургические компании попытаются воспользоваться низкими ценами на железную руду для постепенного увеличения запасов, при этом низкий уровень цен приведет к сокращению более затратной добычи железной руды в Китае. С текущей ситуацией и прогнозом развития российского рынка минеральных удобрений можно познакомиться в отчете Академии Конъюнктуры Промышленных Рынков «Рынок минеральных удобрений в России». www.newchemistry.ru |