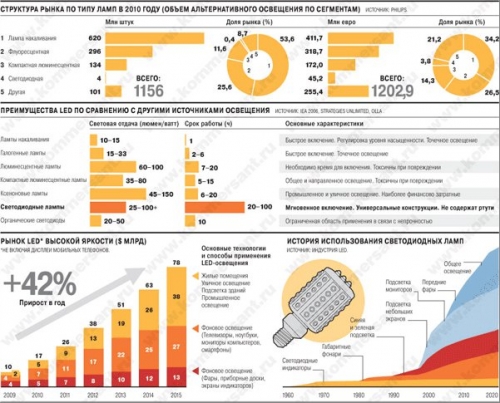

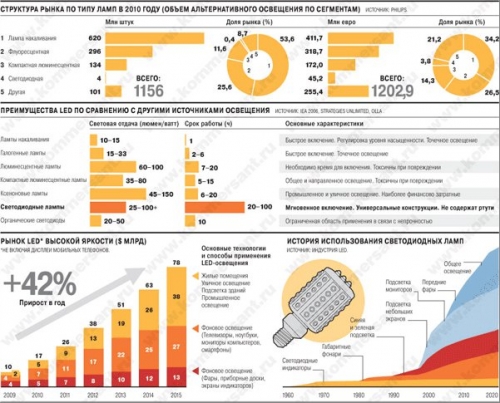

Новые стандарты 1 января в США вступили в силу первые новые стандарты ламп, принятые Конгрессом еще в 2007 году. Закон не предусматривает запрет на продажу каких-либо видов ламп. Речь идет о мощности потребления энергии: с начала года все продаваемые на территории США лампочки должны потреблять на 25–30% меньше энергии, чем традиционные лампы накаливания. Это означает, например, что лампы мощностью 100 Ватт не будут отвечать новым требованием и, соответственно, исчезнут с полок магазинов. Первый этап продлится три года: в следующем году американские потребители уже не смогут приобрести традиционные лампы мощностью 75 Ватт, а в 2014 году к продаже не будут допущены лампочки мощностью 40 Ватт и 60 Ватт. Второй этап начнется через восемь лет и должен привести к снижению потребления энергии лампочками уже на 65%. Эксперты утверждают, что переход на энергосберегающие лампочки окажется весьма выгодным. Так, согласно опубликованному в прошлом году отчету нью-йоркского совета по защите природных ресурсов (NRDC), американские потребители сэкономят более $10 млрд в год, или $200 на семью; у государства отпадет необходимость строительства как минимум 30 новых электростанций; а ежегодные выбросы углекислого газа уменьшатся на 100 млн тонн. Что касается Европы, то, по оценкам Philips, пропадет необходимость строительства 52 электростанций в регионе. Как прокомментировал «Ъ» аналитик британской исследовательской компании Frost & Sullivan Майкл Мейер, от перехода на энергосберегающие лампы больше всего выиграют те сектора, где необходимо электричество высокой мощности на длительное время,- например в освещении улиц. Учитывая вступление в силу новых стандартов (в Европе новые стандарты вступили в силу в сентябре 2009 года; лампы накаливания и галогенные лампы должны полностью выйти из употребления к концу 2012 года), рынок энергосберегающих лампочек ожидает бум. Бизнес на лампочках На освещение приходится один из наибольших объемов общемирового потребления энергии. По данным американской исследовательской и консалтинговой компании Transparency MarketResearch — от 18% до 20%, причем большая часть используется в домашних целях. Однако в скором времени такой объем потребления может остаться в прошлом: рынок традиционных электрических лампочек, или ламп накаливания, изобретенных Томасом Эдисоном еще в 1879 году, переживает серьезные изменения, обусловленные стремлениями к энергосбережению. Различают четыре вида энергосберегающих ламп: усовершенствованные лампы накаливания классов А и B, или галогенные (экономят от 20% до 45% энергии; срок службы — два-три года; стоимость — $2,5–6,5); компактные люминесцентные (от 65% до 80% экономии; срок эксплуатации — от 6 до 20 лет; средняя стоимость — в пределах $6,5–26) и светодиодные, или LED (80–90% экономии; цена — $13–52). По данным Energy Star (международный стандарт энергоэффективности потребительских товаров), доля ламп накаливания на американском рынке бытового освещения — 78%, люминесцентных ламп — 20%, LED и модифицированных ламп накаливания — по 1%. Доля рынка общего освещения (выделяют также автомобильное освещение и подсветку) на глобальном световом рынке — 75%. По данным Frost & Sullivan, в 2010 году глобальный рынок электрических ламп (как традиционных, так и энергосберегающих) составил $14 млрд. Причем доминируют пока люминесцентные лампы. Но в ближайшие несколько лет ситуация изменится в пользу более экономичных, но пока дорогих светодиодов, рыночная доля которых быстро растет (предполагается, что к 2015 году цены на светодиоды упадут на 30%). Калифорнийская исследовательская компания Strategies Unlimited оценивает, что в 2010 году на светодиоды по всему миру пришлось $5 млрд (в США — $900 млн), а в прошлом году показатель должен был превысить $7 млрд. По прогнозам Transparency MarketResearch, через четыре года рынок светодиодного освещения будет составлять $18,2 млрд, а к 2020 году, считают в McKinsey,- 60% от глобального рынка светового освещения, или $65 млрд. Росту способствует повсеместное использование светодиодов — особенно в телевизорах и дисплеях. Тем не менее большую роль все-таки играют новые стандарты, вводимые на национальном уровне. «Действительно, спрос стимулируют законы и сокращение издержек. Но законом движет забота об окружающей среде. Экологическая культура потребителя особенно характерна для стран, где к экологии относятся осознанно, например в Германии и Скандинавии»,- рассказал «Ъ» Майкл Мейер. Впрочем, внедрять энергосберегающие лампы — даже на законодательном уровне — непросто. И дело не только в высокой стоимости их производства, а, соответственно, и в цене. По словам Майкла Мейера, препятствие создает и экономическая ситуация в Европе. «Неопределенность экономического развития Европы приведет к лимитированному росту в строительном секторе, а новые строительные проекты способствуют росту рынка освещения», — отметил господин Мейер. Кроме того, простые потребители плохо информированы о системе освещения. «Торговые и промышленные здания обычно нанимают профессиональных дизайнеров света, тогда как бытовые потребители не инвестируют столько средств в освещение. Последние чаще склонны брать в магазине первую попавшуюся лампу, особо не задумываясь о световой отдаче, светосиле и температуре», — подчеркнул Майкл Мейер.

Аналитики предсказывают, что светодиоды будут доминирующим источником для городского и промышленного освещения. Они обладают значительными преимуществами перед всеми другими технологиями ламп, включая люминесцентные. Светодиодные лампы отличаются не только высокой энергоэффективностью и экологичностью (низкий углеродный след и отсутствие ртути), но также долгим сроком службы (свыше 40 тыс. часов) и отсутствием УФ- и ИК-излучения. Азия не дремлет Рынок энергосберегающих ламп поделен между тремя производителями — Philips, Siemens (подразделение Osram) и General Electric. Большую часть выручки они получают от продажи энергосберегающих ламп и светильников. Однако их монополия под угрозой: растет конкуренция со стороны азиатских производителей — особенно на рынке светодиодов, компонентов и материалов для них. По оценкам McKinsey, уже в 2020 году азиатский рынок светодиодного освещения составит $34 млрд, на Европу и Северную Америку будет приходиться $18 млрд и $13 млрд соответственно.

В список ключевых стран-производителей, безусловно, входит КНР. По данным исследовательской iSuppli, в последние годы светодиодная отрасль Китая развивается стремительными темпами: с 2001 по 2006 год ежегодный рост отрасли составлял в среднем 48%. В декабре прошлого года тайваньская ассоциация индустрии оптоэлектроники (PIDA) прогнозировала, что в 2011 году темпы роста китайской LED-отрасли должны составить 26%. В стране насчитывается 2 тыс. заводов по производству светодиодов. Кроме того, в КНР выпускается большая часть люминесцентных ламп. Причем китайцы удовлетворяют потребности как отдельных дистрибуторов и магазинов, так и ведущих игроков на рынке освещения. Более двух третей представленных на европейском рынке энергосберегающих ламп импортируется из Китая. Однако мировыми лидерами по выручке от светодиодов являются Тайвань и Южная Корея. Согласно PIDA, выручка тайваньских производителей в прошлом году составила $4,53 млрд, а южнокорейских — $3,35 млрд. И чем больше рынок движется к светодиодам, тем больше появится азиатских — особенно тайваньских или корейских — компаний, считают в британской исследовательской компании NewStreetResearch.

Правда, эксперты отмечают, что качество энергосберегающих ламп, поступающих из Китая и Тайваня, оставляет желать лучшего. «Рынок наводнен некачественными люминесцентными и светодиодными лампами, импортируемыми в основном из Китая и Тайваня. Эти лампы оказываются на полках ритейлеров из-за слишком конкурентной цены», — говорит Майкл Мейер. Китайские некачественные лампы настолько доступны, что обеспокоенность порой проявляют власти. Так, в 2007 году Еврокомиссия в противовес своим стремлениям к энергосбережению продлила срок действия тарифов на импорт китайских ламп (66%), введенных в 2002 году для защиты европейских производителей. Эксперты предостерегают от покупки некачественных светодиодных ламп, так как их реальный срок службы значительно ниже, чем указано на упаковке, а низкая цветопередача и неравномерность светового потока могут иметь негативное влияние на зрение. Впрочем, у демпинговых цен на энергосберегающие лампы из Азии все-таки есть преимущество. «Так как высокие цены препятствуют массовому внедрению, преимущество в производственных затратах Азии перед Северной Америкой и Европой может стать ключом к ускорению внедрения светодиодов», — говорится в исследовании британской CleanTechGroupLLC. У нас В России проект энергетической стратегии, разработанный правительством в 2009 году на период до 2030 года, предусматривает, что с 1 января 2011 года запрещена продажа ламп накаливания мощностью 100 Ватт и более. Со следующего года может быть введен запрет на лампы накаливания мощностью 75 Ватт, а с 2014 года — 25 Ватт. Несколько лет назад рынок ламп накаливания составлял примерно 800 млн шт. в год, но сейчас снизился до 500 млн, оценивают в Osram; рынок люминесцентных ламп — около 200 млн шт. По оценкам GE Lighting, рынок ламп накаливания еще меньше — 300–400 млн шт. по итогам года. Объем рынка светодиодной техники пока сравнительно невелик и по итогам 2011 года составлял до 4% всего рынка освещения ($180 млн). По оценке сектора Philips «Световые решения» в долгосрочной перспективе доля российского рынка светодиодов составит 1–5% от общемирового (пессимистичный и оптимистичный прогнозы), рост российского рынка — 28–48% в год. Представитель ЗАО «Оптоган» Лев Свиридов отмечает, что к 2015 году ожидается взрывной рост рынка светодиодов — до $1 млрд. В основном за счет замещения традиционных светильников светодиодными. Среди основных проблем внедрения люминесцентных ламп всегда называлась необходимость специальной утилизации. Эти лампы содержат ртуть, что само по себе отпугивает потребителя. До сих пор недостаточно информации о способах утилизации, а инфраструктура утилизации отстает от темпов роста рынка таких ламп. В отношении светодиодных ламп основным сдерживающим фактором остается высокая стоимость. Качественные лампы со световыми характеристиками, сравнимыми с лампами накаливания, могут стоить в 50 раз дороже и в 10–15 раз — дороже люминесцентных ламп. «Но светодиодные лампы окупаются в течение года-трех благодаря экономии энергии, мощности, снижению эксплуатационных, накладных затрат»,- замечает Алексей Мохнаткин из компании «Светлана-Оптоэлектроника». Кроме того, до сих пор не вся нормативная база готова к развитию светодиодной продукции. Например, есть нормативные барьеры для распространения такого освещения в школах и детских садах. «У массового потребителя слабая мотивация покупать энергосберегающие лампы, — добавляет представитель Osram Сергей Гвоздев-Карелин. — Цена на электроэнергию в России в несколько раз ниже европейской, то есть такие лампы дольше окупаются. Уровень экологического сознания низкий, нет стремления к осознанной экономии ресурсов».

Еще одна проблема для распространения как люминесцентных, так и светодиодных ламп, — некачественная китайская продукция. По оценке господина Свиридова, на долю китайцев приходится около 60% рынка. «Основными проблемами являются низкое качество изделий, несоблюдение технических и экологических нормативов, которые не только приводят к быстрой поломке и перегоранию, но и наносят ущерб здоровью», — считает господин Свиридов. Алексей Мохнаткин добавляет, что множество малоизвестных компаний, не присутствуя на открытом рынке, лоббируют китайскую продукцию по конкретным государственным региональным программам закупок.

Впрочем, основная конкурентная борьба между крупнейшими производителями разворачивается в профессиональном освещении — массовый рынок пока окончательно не созрел для перехода на новые технологии. Уже сейчас для освещения объектов розничной торговли; крупных производств; магистралей и парков используются светодиодные светильники, которые окупаются в течение короткого срока, превосходя по своим техническим характеристикам традиционные аналоги. И западные, и российские производители ламп и светильников осуществляют проекты для бизнеса и госструктур, освещая строящиеся объекты и переводя на светодиодное освещение существующие объекты железнодорожного транспорта; химической, энергетической, нефтегазовой промышленности; складской и инженерной инфраструктуры; жилищно-коммунального хозяйства. Так, «Светлана-Оптоэлектроника» реализовала проекты по освещению более чем 100 объектов ОАО РЖД; объектов энергетики (ТГК-1); коммерческих и специальных объектов (АЗС, троллейбусные парки); Philips Lighting сотрудничает с ЛУКОЙЛом, «М.Видео», «Магнитом» и НЛМК. «Оптоган» называет среди своих проектов освещение объектов Нижнекамской ГЭС, ОАО РЖД, ОАО «СИБУР Холдинг». По оценке Philips, к 2015 году стоимость светодиодных источников освещения будет существенно ниже. Светодиоды станут наиболее эффективной альтернативой другим источникам света, что приведет к значительному росту рынка.

С текущей ситуацией и прогнозом развития российского рынка люминисцентных ламп и светодиодов можно познакомиться в отчетах Академии Конъюнктуры Промышленных Рынков: Рынок люминисцентных ламп в России Рынок светодиодов в России Авторы: Тамила Джоджуа, Анна Балашова Источник: Газета «Коммерсантъ», №26 (4811), |