ФИНАНСОВЫЕ ГОРИЗОНТЫ «АКРОНА»

В ближайшие дни должна появиться информация о начале размещения акций одного из крупнейших в стране производителей минеральных удобрений — новгородского "Акрона".

Накануне размещения компания опубликовала данные отчетности по МСФО, показавшие трехкратный рост прибыли за первый квартал текущего года (3,963 млрд руб. против 1,3 млрд руб. за тот же период 2007-го). Выручка компании увеличилась в 1,5 раза, рентабельность по EBITDA — на 19% (47% против 28% в первом квартале прошлого года).

Накануне размещения компания опубликовала данные отчетности по МСФО, показавшие трехкратный рост прибыли за первый квартал текущего года (3,963 млрд руб. против 1,3 млрд руб. за тот же период 2007-го). Выручка компании увеличилась в 1,5 раза, рентабельность по EBITDA — на 19% (47% против 28% в первом квартале прошлого года).

Полученные результаты значительно превзошли прогнозы аналитиков. "Основная причина улучшения финансовых показателей — рост цен на удобрения в конце 2007-го — начале 2008 года и увеличение доли продукции с высокой добавленной стоимостью",— полагает аналитик ФК "Открытие" Кирилл Таченников.

В результате, по подсчетам Кирилла Таченникова, в 2008 году "Акрону" удастся увеличить выручку в два раза, а также довести рентабельность по EBITDA до 53%. "Помимо роста цен достижению такого результата будет способствовать расширение мощностей по выпуску высокомаржинальной продукции (карбамида и карбамидоаммиачной селитры),— указывает аналитик.— Рост доходов компании мог быть еще более значительным, если бы не введенные экспортные пошлины и политическое давление на производителей в Китае и России — странах, приносящих половину выручки холдинга".

Речь идет об экспортных пошлинах в размере 8,5% (для азотистых соединений), введенных в апреле текущего года. Цель введения пошлин — ограничение вывоза удобрений и, как результат, снижение цен на внутреннем рынке ввиду увеличения предложения. Заявленный срок действия пошлины — год, однако участники рынка опасаются, что сроки будут увеличены.

Производители азотных удобрений ("Акрон", "Азот", предприятия группы "Еврохим") защищены от таких действий в меньшей степени, чем производители калийных удобрений. Значительную часть своей продукции они и без пошлин направляют именно на внутренний рынок (у "Акрона" доля поставок на рынки России и СНГ составляет 35%, тогда как у "Уралкалия" — лишь 5-6%).

При этом азотчики не могут диктовать цены на свою продукцию, как это делают калийщики, число которых невелико: рынок калийных удобрений, по сути, рынок монополистический. Так, например, по данным ФК "Открытие", стоимость аммиака (одного из базовых азотных продуктов) на мировом рынке с начала года даже снизилась. Поэтому, как мы ожидали (см. "Деньги" от 4 февраля 2008 года), действия правительства должны были задеть интересы производителей азотных удобрений.

Однако рост цен на сложные азотосодержащие удобрения превысил прогнозы, что и позволило азотчикам продемонстрировать блестящие финансовые результаты, несмотря на экспортные ограничения. Как отмечают аналитики, этому способствовали проблемы, возникшие на мировом потребительском рынке.

"Быстро разворачивающаяся на наших глазах лихорадка свидетельствует о том, что рост мировых цен затрагивает практически все основные продовольственные и кормовые товары, что сельхозпродукция постепенно выходит на первый план среди сырьевых товаров",— отмечает аналитик "Центринвест групп" Владимир Рожанковский.

Фундаментальным фактором также является замедление ввода новых мощностей, вызванное ростом цен на газ, являющийся основным сырьем для производства азотных удобрений (до 30% в структуре себестоимости). "За последние десять лет удорожание природного газа привело к закрытию 31% мощностей по выпуску азотных удобрений в США и 21% в Европе — регионах с наиболее высокой стоимостью ресурсов,— указывает Кирилл Таченников.— А сроки ввода новых проектов в странах с дешевым газом (Ближний Восток и Тринидад) увеличились из-за пересмотра объема необходимых инвестиций. В результате на рынке постепенно сформировался дефицит предложения удобрений, усиленный превысившим все ожидания спросом на сельскохозяйственную продукцию".

Впрочем, рост цен не будет бесконечным, предупреждают аналитики. Как ожидается, уже в 2009 году может начаться коррекция, которая усложнит жизнь азотчиков. По мнению Владимира Рожанковского, диверсифицированная структура продаж "Акрона" послужит ему надежным амортизатором в пору возможных колебаний цен. Однако, учитывая тот факт, что в 2009-2015 годах правительство России предполагает реализовать план по повышению внутренних цен на газ до европейского уровня, компании явно нужно торопиться и утроить усилия в борьбе с издержками. В частности, "Акрон" реализует программы по самообеспечению различными видами сырья (вплоть до природного газа), строит перевалочный терминал на балтийском побережье.

К самообеспечению "Акрон" подталкивают и поставщики. Почти половину выручки компании приносит продажа фосфорсодержащих удобрений, однако единственным поставщиком необходимого концентрата является мурманский "Апатит" (входит в холдинг "Фосагро"), что создает напряженность при обсуждении цен и угрожает дестабилизацией производства из-за срыва поставок. Это капиталоемкие проекты (суммарный объем капиталовложений "Акрона" на ближайшие 10 лет оценивается почти в $5 млрд), требующие существенных вливаний со стороны акционеров. Весной "Акрон" запросил у акционеров одобрения на увеличение капитала на $1 млрд, а размещение акций планируется в июле.

При этом предстоящее размещение может дать новый толчок для роста котировок акций компании. "В ближайшее время драйвером роста акций "Акрона" может стать IPO, запланированное на июль 2008 года,— говорит Кирилл Таченников.— По нашим расчетам, целевая цена акций "Акрона" составляет $144 за штуку, что, по неподтвержденной информации, близко к ценовому диапазону размещения". "Вторичное публичное размещение акций в Лондоне имеет все шансы повторить успех проведенного в 2007 году IPO "Уралкалия", после которого акции компании выросли более чем вдвое",— ожидает Владимир Рожанковский.

Вместе с тем справедливости ради нужно отметить, что между размещением "Уралкалия" и размещением "Акрона" есть существенные различия. Во-первых, тогда рынок еще был в фазе устойчивого роста, а сейчас ситуацию устойчивой не назовешь. Во-вторых, "Уралкалий", несмотря на благоприятную рыночную ситуацию, пошел на серьезный дисконт для инвесторов. Объявленный ценовой диапазон составлял $2,8-3,5 за акцию, при том что рыночные котировки на день объявления находились на уровне $3,4. Размещение прошло очень успешно.

Годом ранее "Уралкалий" уже пытался провести размещение акций в Лондоне, выставив 20,84% акций по цене $2,05-2,45 за акцию. Даже нижняя граница диапазона размещения была объявлена выше котировок бумаг компании на тот момент, поэтому инвесторы не пожелали выкупать выставленный объем, и основной владелец компании Дмитрий Рыболовлев отказался от продажи акций (см. "Деньги" от 8 октября 2007 года).

Если исходить из неофициальной информации, которая обсуждается на рынке, "Акрон" хочет попробовать то, что пытался сделать в 2006 году "Уралкалий" (не забудем, что рыночные позиции последнего более крепки). В такой ситуации при сохраняющейся среднесрочной привлекательности акций "Акрона" неудачное размещение может повредить динамике котировок. Впрочем, удачное размещение на верхней границе справедливых оценок тоже не будет очень уж полезным — в прошедшем году было достаточно примеров падения котировок после удачных размещений. По-видимому, инвесторы учли эти риски и активно проводили операции с бумагами "Акрона" еще в июне, не дожидаясь размещения. А вот делать ли большие покупки в ходе грядущего размещения — это покажет объявленный ценовой диапазон.

Расходный газ

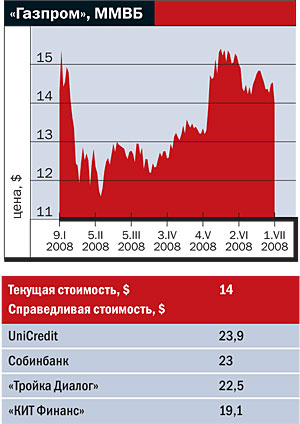

В отличие от "Акрона" "Газпром" финансовыми результатами похвастаться не может. Аналитики дипломатично называют итоги 2007 года по МСФО, опубликованные на прошлой неделе, "нейтральными" или "неоднозначными", однако новому председателю совета директоров Виктору Зубкову будет над чем поработать. Учитывая его опыт работы в Росфинмониторинге, наблюдатели полагают, что, возможно, господин Зубков предложит программу действий по повышению прозрачности финансовых потоков в газовой монополии.

На первый взгляд "Газпром" отработал неплохо: чистая прибыль компании выросла на 9,2% и составила 695 млрд руб. Рост, конечно, не трехкратный, как у потребителей газа, но все-таки это рост. Однако аналитиков настораживает ухудшение операционных показателей: при увеличении выручки на 11% операционные затраты поднялись на 24%. Среди многих причин такого увеличения расходов — рост контрактных цен на среднеазиатский газ, покупаемый для перепродажи, на 36%. Нет сомнений в том, что данная статья расходов будет "тяжелеть" — об этом говорят и сложные переговоры с Туркменией, и поездки делегаций "Газпрома" в Азербайджан (см. "Деньги" от 9 июня).

Немаловажную роль в росте издержек играют и активные действия "Газпрома" на рынке слияний и поглощений, в том числе на энергетическом рынке. Как отмечает аналитик Банка Москвы Владимир Веденеев, для финансирования капитальных затрат и новых приобретений, на которые в 2007 году было потрачено порядка $35 млрд, компании пришлось увеличить долговую нагрузку на 52%, а сумма долга составила более 1,2 трлн руб. (в два раза превысив прибыль).

Кроме того, как отмечает начальник отдела рыночного анализа Собинбанка Александр Разуваев, среди операционных расходов заслуживает внимания увеличение зарплат на 32,3%. "Конечно, с ростом масштабов деятельности организации возрастает и фонд оплаты труда, однако в данном случае столь быструю динамику нельзя объяснить лишь одним этим фактором,— полагает господин Разуваев.— Если компания намерена увеличивать операционную эффективность деятельности, этой контролируемой статье стоит уделить особое внимание".

Вероятность того, что уже в ближайшее время "Газпрому" удастся переломить тенденцию к росту расходов, крайне низка. Как мы уже отмечали, перед монополией стоят серьезные инвестиционные задачи, которые будут только "разгонять" расходные статьи компании, тогда как доходные пока поднимаются не так быстро, как хотелось бы.

Впрочем, аналитики не видят поводов для того, чтобы отказываться от покупок акций монополии. Крупнейшей "голубой фишке" они готовы простить и "неоднозначные" результаты предыдущего периода, хотя после выхода отчетности акции упали на ММВБ за вторник-среду более чем на 5%. "Рынок всегда ориентируется на будущие прибыли, а не на прошлый результат. Во второй половине текущего года "Газпром" должен получить рекордную экспортную выручку, в ближайшие годы ожидается также существенный рост внутренних тарифов",— заключает Александр Разуваев.

С текущей ситуацией и прогнозом развития российского рынка минеральных удобрений можно познакомиться в отчете Академии Конъюнктуры Промышленных Рынков «Рынок минеральных удобрений в России».

Источник: Коммерсант