РЫНОК КОСМЕТИКИ и ПАРФЮМЕРИИ: ручное управление

Корпорации прямых продаж косметики и парфюмерии в кризис только усилили наступление на розничные брэнды. Потенциал роста сетевых компаний исчисляется сотнями процентов.

На протяжении всего лета 2009 у станции метро "Сокол" ежедневно дежурили женщины и мужчины разных возрастов. Они предлагали прохожим косметическую "халяву" от Oriflame — нужно было просто дойти до офиса корпорации, который открылся в 10 минутах ходьбы от "Сокола" в начале 2009 года. Корреспондент СФ поддался и посетил новый офис компании. Но ушел оттуда с пустыми руками. Оказалось, "бесплатная" косметика лишь приложение к платному заказу, который необходимо сделать на определенную сумму: чем больше приобретаешь за деньги, тем более ценный подарок дают. Впрочем, за заполнение анкеты презентовали утешительный приз — "пожизненную 30-процентную скидку на всю продукцию".

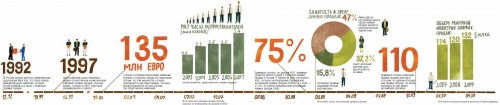

Производители косметики и парфюмерии, распространяющие свои товары методом прямых продаж, ощущают повышенное внимание со стороны потребителей. По прогнозам аналитической компании "Старая крепость", российский парфюмерно-косметический рынок в 2009 году вырастет в денежном выражении на 4,1%. При этом крупнейшие корпорации сетевого маркетинга, в частности Avon и Oriflame, ожидают увеличения выручки минимум на 10%.

По данным Ассоциации прямых продаж (АПП), компании прямых продаж контролируют почти треть отечественного парфюмерно-косметического рынка — каждый год эта доля стабильно увеличивается на несколько процентных пунктов. Сетевые компании обошли по доле рынка таких грандов, как Nivea и L'Оreal. Крупнейшими с точки зрения продаж косметическими брэндами в России, по информации компании Euromonitor за первое полугодие 2009-го, являются шведская Oriflame и американская Avon с долями 7,7% и 7% соответственно. Немного отстают от них американские же Mary Kay, Amway и российская Faberlic. Пятерка лидеров, по расчетам СФ, основанных на данных "Старой крепости", Euromonitor и АПП, занимает около 70-75% российского парфюмерно-косметического рынка прямых продаж.

Наступление сетевиков на классический рынок, похоже, прекратится нескоро.

Не было бы счастья

Мичиган пострадал от финансового кризиса больше других штатов США. В нем сосредоточены производственные мощности многих автомобильных гигантов (Ford, General Motors и др.), сокративших или даже приостановивших выпуск машин. Из-за этого в Мичигане в 2009 году зафиксирован самый высокий уровень безработицы в США — около 15%.

Тем не менее несколько тысяч человек, живущих в городе Эйда в этом штате, словно существуют в другой реальности. Эйда — город косметической корпорации Amway, здесь почти все принадлежит этой компании, вплоть до мыла в местной гостинице (которая входит в сеть пятизвездных отелей, также контролируемых Amway). Как рассказал СФ совладелец и президент Amway Даг Девос, сын одного из основателей корпорации, кризис дал толчок новому витку развития предприятия.

Компании прямых продаж косметики и парфюмерии попали в число тех, кому кризис сыграл на руку. С одной стороны, появился целый пласт людей, лишившихся постоянной работы или части зарплаты. В конце прошлого года Нил Оффен, президент Всемирной федерации ассоциаций прямых продаж (WFDSA), говорил, что с осени по всему миру число дистрибуторов увеличивается на 500 тыс. еженедельно. По результатам 2009-го сетевики планируют привлечь дополнительно минимум 20 млн частных продавцов к примерно 65 млн имеющихся. Международные фондовые рынки уже оценили эту сетевую революцию. Коэффициент P/S (отношение капитализации к выручке) у Oriflame составляет 0,9, в то время как у L'Oreal — лишь 0,5.

Россия тут не исключение. В феврале 2009 года Росстат зафиксировал рекордный показатель безработицы за последние пять лет — 9,5%. "Компании прямых продаж всегда привлекали людей главным образом возможностью заработка, а сейчас это стало еще более актуально",— объясняет расширение штата независимых консультантов Сергей Канашин, вице-президент Oriflame в странах СНГ и Балтики, глава "Oriflame Россия". Прирост числа распространителей у российского подразделения по итогам трех кварталов составил 20%. Президент АПП и исполнительный директор компании Mary Kay Тамара Шокарева уверяет, что увеличивается доля не просто желающих подзаработать, но и тех, кто видит в этом источник основного дохода: "В стабильные времена трудно заинтересовать человека индустрией прямых продаж, потому что у него всегда есть шанс найти постоянную работу с нормированным графиком и оговоренной зарплатой".

Приток все новых и новых распространителей — это кнут, подстегивающий и без того неплохо бегущую лошадь. Как рассказывала СФ в июне этого года Елена Соколова, владелец и генеральный директор компании "Си Эль парфюм" (российский производитель косметики и парфюмерии, распространяемой методом прямых продаж), объем продаж одного консультанта в кризис в среднем упал на треть, однако по итогам полугодия выручка компании оказалась выше, чем за аналогичный период 2008-го,— именно за счет притока новых продавцов.

По данным WFDSA, в российской индустрии задействованы около 4,4 млн человек. Когда компания только запускает продажи, ее сеть состоит из одного уровня — консультантов. Они начинают торговлю косметикой, зарабатывая на разнице между розничной стоимостью товара и ценой, по которой этот продукт им достается. Размер скидки, предоставляемой частному дистрибутору, зависит от объема его продаж. Чем больше продает консультант, тем больше дисконт. Например, в Mary Kay можно дослужиться до скидки 40%, в Avon — до 31%, в Oriflame — до 23%, в Amway — до 20%. Армия консультантов в компаниях составляет сотни тысяч человек: у Amway, по данным самой корпорации, их около 1 млн, у Oriflame, по подсчетам СФ, примерно 1,2 млн.

Параллельно с продажами продукции консультанты занимаются рекрутингом и обучением новых продавцов (например, Oriflame называет таких мини-боссов "лидерами"). Вознаграждение каждого лидера зависит от того, насколько хорошими коммерсантами окажутся его подопечные. Со временем любой консультант в группе лидера также может начать набирать консультантов — это продвигает первоначального лидера все выше по карьерной лестнице. Разумеется, параллельно растет и его заработок. К примеру, на самой высокой ступени в Oriflame лидеры получают от 750 тыс. руб. в месяц (не считая единоразового вознаграждения $1 млн — см. схему). Впрочем, по словам Нила Оффена, лишь 10-20% продавцов делают на прямых продажах карьеру. А по данным АПП, больше трети всех консультантов зарабатывают в итоге лишь до 3 тыс. руб. в месяц.

Помимо количества консультантов, которое, разрастаясь, увеличивает число каналов распространения продукции, бизнес сетевых компаний напрямую зависит от эффективности каждого продавца. И здесь кроется вторая причина опережающего роста компаний прямых продаж. Более 90% конечных потребителей косметики и парфюмерии, распространяемой из рук в руки,— женщины. В попытках экономить они никогда не откажутся от покупки декоративной косметики, кремов и других средств по уходу за внешностью. Но денежный дефицит заставляет переключаться на более дешевые варианты.

По данным парфюмерно-косметической сети "Арбор мунди", спрос на бьюти-продукцию сегмента премиум сократился примерно на треть в сравнении с прошлым годом. В частности, продажи люксовой косметики Artistry от Amway по итогам первого полугодия 2009-го снизились примерно на 15,5%. Но премиальность Amway скорее нонсенс для рынка прямых продаж. Остальные компании работают в сегменте массмаркет (средняя цена единицы товара — 200-500 руб.). По словам Елены Соколовой, у "Си Эль парфюм" появились клиенты-женщины, которые раньше предпочитали французские брэнды и спокойно тратили на флакон духов по 3-4 тыс. руб. Кстати, недавно компания выпустила новые ароматы по "переходной" цене 1600 руб. за флакон. Дескать, те, кто ранее пользовался, например, Givenchy, никогда не перейдут на парфюм за 300 руб., а за 1600 руб.— вполне возможно.

Чтобы сохранить свое конкурентное преимущество в кризис, производители косметики не стали поднимать цены на продукцию (а те, кто поднял, сделали это в пределах инфляции — 7,4% по первому полугодию текущего года). В своем желании сохранить цены компании вынуждены были поступиться рентабельностью: у Oriflame, согласно международной отчетности, по итогам девяти месяцев 2009-го operating margin снизилась с прошлогодних 13,1% до 9,8%, у Avon — с 12,5% до 10,1%.

Клев и улов

В прошлый кризис в индустрию прямых продаж пришли более 100 тыс. новых консультантов — на тот момент прирост к предшествующему году составил 17%. Но уже в 2000-м отрасль не досчиталась 150 тыс. человек. Чтобы не допустить исхода консультантов и после текущего кризиса, руководители компаний начали больше концентрироваться как на взаимоотношениях с распространителями, так и на конечных потребителях. "Мы отдаем себе отчет, что всех людей, которые приходят к нам, удержать не удастся, но стараемся как можно шире расставить руки, приглашая к себе",— говорит Сергей Канашин, пытаясь при этих словах объять максимальное воздушное пространство вокруг себя.

Для начала компании устремились на телевидение. До сих пор игроки индустрии прямых продаж (за исключением, пожалуй, Faberlic) не рассматривали ТВ как канал продвижения. Дистрибуторы и сарафанное радио — лучшая реклама продукции и самого способа заработка. Таков общеотраслевой рекламный стандарт. Однако уже несколько месяцев на федеральных каналах можно наблюдать рекламу Oriflame, Avon и Amway. Маркетинговая стратегия у каждой корпорации своя. Amway рекламирует брэнды, при этом "за кадром" активно работает с уже существующими дистрибуторами, мотивируя их на все большие объемы продаж. Oriflame же пытается привлечь новых продавцов и устами фигуриста Евгения Плющенко рассказывает о возможности добиться успеха, став независимым распространителем.

Активно компании взялись и за диверсификацию продуктовых портфелей. К примеру, в ноябрьском каталоге Avon представлены более 30 наименований украшений и 13 видов сумок — в июньском буклете их было в два раза меньше.

Изначально российский рынок продаж "из рук в руки" рос в нише парфюмерии и косметики (по информации АПП, на средства личного ухода приходится минимум 80% всей индустрии прямых продаж). Но сейчас, уверены представители сетевых компаний, рынок дошел до той стадии развития, когда отечественный потребитель готов активно покупать "с рук" и другие категории товаров. Например, по данным АПП за 2008 год, в США при общем объеме рынка прямых продаж $30 млрд категория "средства персонального ухода" сопоставима по размеру с категориями "уход за домом" и "здоровье" (на них в общей сложности приходится около 10% рынка). В России потенциальный объем каждой из этих пока еще мало освоенных ниш составляет примерно $2 млрд.

По подсчетам СФ, около 2,5% жителей России сотрудничают с компаниями прямых продаж (в США — почти 5%). В среднем один американский дистрибутор обеспечивает продажи на сумму около $2 тыс. в месяц, а российский — лишь на $450, в то время как с учетом разницы в доходах населения последний показатель должен составлять примерно $700. Так что если активность сетевых компаний, нацеленная на увеличение эффективности своих продавцов и прирост их количества, принесет плоды, то по окончании кризиса индустрия прямых продаж может увеличиться минимум в 2,7 раза.

Источник: Журнал «Секрет Фирмы»