АБС-пластик – тройной сополимер акрилонитрила, бутадиена и стирола, представляет собой техническую термопластическую смолу. Это своего рода мост между товарными пластмассами (например, полистирол) и высоконаполненными техническими термопластами (например, поликарбонат). Объем и динамика, мощности

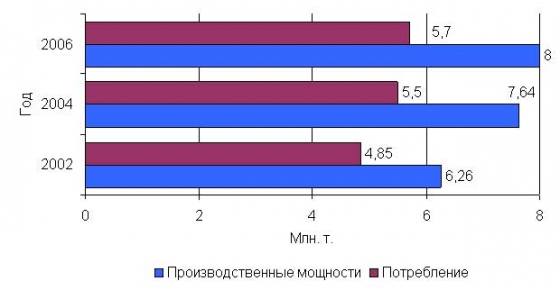

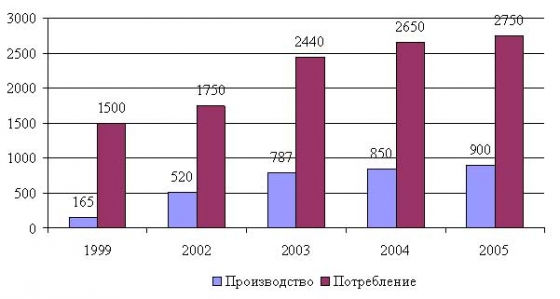

Производственные мощности АБС-пластика на мировом рынке по итогам 2006 г. составили 8 млн. т., при этом потребление находилось уровне 72% от возможного объема производства. Средний ежегодный темп роста мирового рынка АБС-пластика до 2010 г. оценен в 5,5% (Торговая Ассоциация «PlasticsEurope»). В целом за период 1998-2005 гг. мировое потребление АБС-пластика увеличилось на 48%. Соотношение объемов потребления и установленных мощностей на мировом рынке АБС-пластика

(Источник: Duncan Seddon & Associates) География

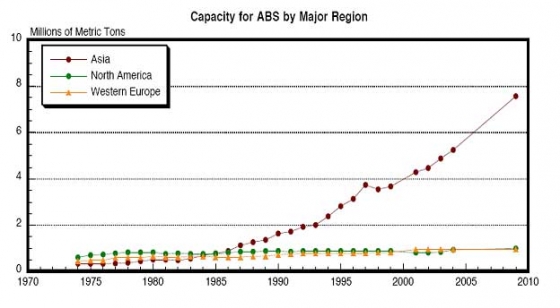

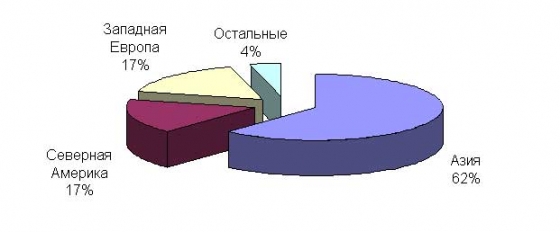

Мировое производство АБС-пластика до 80-х гг. концентрировалось в основном в США. С середины 80-х гг. началось смещение мирового рынка АБС-пластика в страны Азии. В настоящее время основными мировыми регионами потребления являются страны Азии (около 62%), Северная Америка (17%) и Западная Европа (17%). Динамика развития рынка АБС-пластика в регионах мира

(Источник: SRI Consulting) Представленная диаграмма показывает начало смещения рынка АБС-пластика в страны Азии с середины 80-х годов. В целом объемы производственных мощностей стран Азии за годы своего бурного роста (с 1985 г. по 2005 г.) увеличились почти в 9 раз и по итогам 2005 года составили около 4,12 млн. т. Структура потребления АБС-пластика в регионах мира

(Источник: Duncan Seddon & Associates) Самым крупным потребителем АБС-пластика является Азиатский регион, где и расположены основные производственные мощности по данному продукту. Производители

В настоящее время в мире существует 48 производителей АБС-пластика, но из них лишь несколько являются достаточно крупными: Chi Mei Corporation, Formosa и Grand Pacific в Тайване, LG Chemicals, GE Plastics, BASF, Lanxess, Dow, Cheil в Республике Кореи и Techno Polymer в Японии. Данным предприятиям по итогам 2005 г. принадлежит около 74% мирового производства АБС-пластика. Рынок АБС-пластика Северной Америки

На рынке Северной Америки действует четыре крупных производителя АБС-пластика: Bayer (на данный момент производственные мощности АБС-пластика данной компании переданы «Lanxess»), Diamond Polymers, Dow и GE Plastics. Каждая из данных производственных компании имеет на территории Северной Америки от одной до трех производственных площадок. Табл. 1. Объемы производств АБС-пластика предприятий Северной Америки в 2000 г. | Производитель | Расположение | Объем производства,тыс. т. | | Bayer | Огайо | 204 | | Diamond Polymers | Огайо | 23 | | Dow | Коннектикут | 25 | | Dow | Огайо | 64 | | Dow | Мичиган | 88 | | GE Plastics | Миссисипи | 127 | | GE Plastics | Оттава | 215 | | GE Plastics | Вашингтон | 73 | | Итого | | 819 |

(Источник: Duncan Seddon & Associates)

В отношении развития рынка АБС-пластика Североамериканского региона можно отметить, что его емкость достигла своего пикового состояния в 1994 г., когда спрос на АБС-пластик данного региона превышал 700 т.

С середины девяностых годов спрос на АБС-пластик в Северной Америке был крайне слаб. С 1996 г. по 2001 г. ежегодный спад спроса на АБС-пластик в данном регионе составлял около 0,2%. Снижение спроса в данный период было связанно с уменьшением спроса в Северной Америке на офисную оргтехнику, электроприборы, телефоны, и бытовую технику.

С 2002 г. по 2005 г. спрос на АБС-пластик в Северной Америке стал возрастать, однако относительно низкими темпами – около 1-2% в год. При этом рост потребления АБС в 2002 г. поднялся выше роста ВВП Северной Америки и составил около 3%. По итогам 2005 г. производственные мощности АБС-пластика в Северной Америке составили около 1,2 млн. т., в то время как потребление – около 0,6 млн. т.

Потребление АБС-пластика в Северной Америке за 2000-2005 гг. уменьшилось на 0,03%. При этом доля потребления АБС-пластика Северной Америки в возможном объеме производства 2005 г. составляла около 56%.

Следует также отметить, что приблизительно 15% спроса на АБС-пластик в Северной Америке удовлетворяется за счет импорта относительно недорогого АБС из Азии. Это связано с повышением цен североамериканских производителей АБС, вызванным увеличением их расходов на сырье и ростом спроса.

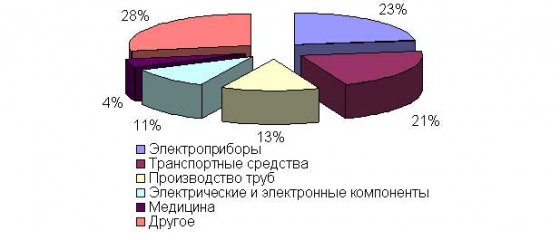

Около четверти (23%) АБС-пластика потребляемого в США идет на производство электроприборов, в частности их корпусов. Пятая часть (21%) спроса, потребляется автомобильной промышленностью и 13% АБС идет на производство соединителей труб. К невыделенным сферам потребления АБС-пластика относятся производства: игрушек, чемоданов, товаров для сада, производство мебели и др. Основные отрасли потребления АБС-пластика на примере США

(Источник: Duncan Seddon & Associates)

По мнению аналитиков компании BASF AG, спад промышленной активности в США приведет к замедлению темпов роста химического производства. Рост производства АБС-пластика в 2005-2008 гг. ожидается на уровне 2,4% ежегодно. Рынок АБС-пластика Европы

В отношении развития рынка АБС-пластика стран Европы можно отметить, что с середины девяностых годов по 1998 г. спрос на АБС-пластик падал. С 1998 г. потребление АБС-пластика в Европе стало возрастать. Так, в 1999 г. спрос на АБС во Франции увеличился на 1% по отношению к потреблению 1998 г. Наибольший рост в 1999 г. был отмечен в Германии.

Ежегодные темпы роста потребления АБС-пластика в странах Западной Европы с 2000 г. по 2004 г. составляли около 2,4%. Наибольший темп прироста спроса на АБС-пластик в Европе был отмечен в 2003 г., он составил около 6% по отношению к спросу 2002 г. По итогам 2003 г. потребление АБС-пластика в Европе составило около 750 тыс. т. При этом Европа импортировала из Азии около 20% потребляемого АБС-пластика.

В целом за последние семь лет индустрия АБС-пластика Европы страдала от перепроизводства, слабого спроса и маленькой маржи, и чрезмерного влияния низкого курса доллара. Неблагоприятная рыночная ситуация заставила такого производителя, как «Bayer Polymers» в июне 2001 года пойти на закрытие завода по производству АБС в Антверпене (Бельгия) мощностью 100 тыс. т. В дальнейшем все производство АБС (заводы расположены в Италии, Германии и Испании) было передано выделенной из группы «Bayer» фирме «Lanxess».

Тем не менее, увеличение спроса на АБС в Европе в последние два-три года, а также уход «Bayer Polymers» с рынка Бельгии привели к строительству на территории данной страны завода по производству АБС мощностью 200 тыс. т. такой крупной компанией, как «BASF».

В отношении отраслевого потребления АБС-пластика на Европейском рынке, следует отметить, что автомобильная промышленность, электроприборы, электрические и электронные компоненты составляют почти 50% европейского потребления АБС-пластика. В частности, развитие потребление АБС-пластика на рынке Европы в последние годы связано с применением его в автомобильной промышленности (используется для отделки интерьеров Beetle (Жука) и Golf). Также увеличению спроса на АБС-пластик способствует быстро развивающийся рынок сотовых телефонов.

По мнению аналитиков компании «BASF AG» западноевропейская химическая промышленность достигла в 2005 г. своего пика, чему будет способствовать продолжающийся рост промышленного спроса и высокий уровень экспорта. Ожидается, что к 2008 г. потребление АБС-пластика странами Европы повысится до 800 тыс. т. Рынок АБС-пластика Азии

Азия, в основном из-за наличия высокого спроса китайского рынка (около 60%) остается основным центром потребления полимеров. Этот рынок имеет большие возможности для роста, чего нельзя сказать о насыщенных рынках Западной Европы и США. Все долгосрочные прогнозы производства и потребления крупнотоннажных полимеров - ПЭ, ПП, ПВХ, ПС - рассматривают Азию, как главный двигатель развития индустрии. Продуценты из Азии поставляют на мировые рынки все крупнотоннажные полимеры, занимая лидирующие позиции в секторах АБС-пластика. Из 8 млн. т. мировых мощностей по АБС-пластику около 70% сосредоточены в Азии. Табл. 2. Мощности по АБС-пластику стран Азии в 2006 г. | Страна | Объем производства,тыс. т. | | Китай | 1516 | | Япония | 790 | | Корея | 1499 | | Тайвань | 1214 | | Таиланд | 274 | | Индия | 122 |

(Источник: Duncan Seddon & Associates)

Основное отличие азиатско-тихоокеанского рынка от европейского и североамериканского рынков АБС заключается в более высоком потреблении пластика в производстве корпусов приборов и компонентов для основных отраслей применения. В ближайшие годы Азия останется регионом с самыми высокими среднегодовыми темпами роста спроса на АБС-пластики.

По прогнозам «SRI Consulting», среднегодовой тем роста Азиатского рынка составит около 8-10%, и к 2009 г. его емкость возрастет до 9 млн. т. Рынок АБС-пластика Китая

В Китае наиболее емкий и наиболее динамично развивающийся рынок АБС-пластика. Ситуация на китайском рынке является определяющей для большинства продуцентов в Азии.

В свете договоренностей с ВТО Китай согласился снизить ряд пошлин на продукты нефтехимии, включая полимеры, и ликвидировать систему импортных квот. Однако график такой ликвидации неизвестен.

Только 30% экспортируемых в Китай полимеров облагается пошлиной по полной программе. Пошлина на остальные полимеры составляет 6-7%, так как они необходимы стране для производства товаров, которые затем экспортируются. Китай испытывает значительный дефицит полимеров. Поэтому даже без уменьшения пошлин импорт будет, по всей вероятности, расти.

В то же время участились случаи антидемпинговых мер, принимаемых китайской стороной под давлением местных компаний в отношении импортируемых полимеров, в частности АБС. Табл. 3. Производственные мощности АБС-пластика предприятий Китая в 2006 г. | Производитель | Объем производства,тыс. т. | | Ningbo LG Yongxing Chemical Co. Ltd | 370 | | Chi Mei Group | 250 | | Formosa | 150 | | Jilin Chemical Industrial Co (JCIC) | 182 | | Panjin Ethylene Industry Corp (PEIC) | 150 | | Grand Pacific Petrochemical Corp (GPPC) | 150 | | Bayer China | 150 | | Итого | 1402 |

(Источник: Duncan Seddon & Associates)

В целом китайский спрос на АБС-пластик формирует совокупную картину рынка Азии. Так, глубокий спад в конце 80-х гг. и в середине 1995 г. объясняется прекращением китайских закупок, и наоборот, подъем цен после спада в 1996 г. вызван реанимацией китайского спроса. Динамика Китайского рынка АБС-пластика, т.

(Источник: Duncan Seddon & Associates)

Потребление АБС-пластика в Китае с 1999 г. по 2005 г. возросло на 83%, производство – на 545%. При этом доля спроса на АБС-пластик, удовлетворяющаяся китайскими производителями, возросла с 11% в 1999 г. до 34% в 2005 г.

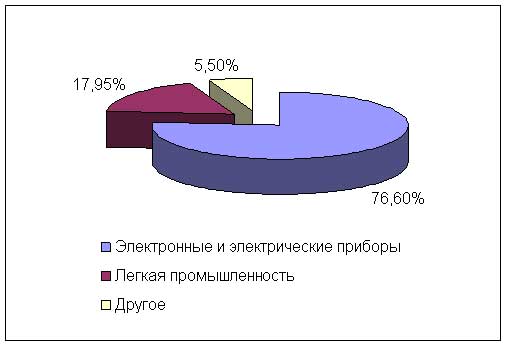

Основную долю в структуре потребления АБС-пластика в Китае занимает производство электронных и электрических приборов и составляет 76,6 %. В основном это такие электроприборы, как холодильники, телевизоры, радио, телефоны, оргтехника для офиса и другие электрические приборы. Вторая по величине отрасль потребления - продукты легкой промышленности, которая составляет 17,9 %. Сюда, главным образом относится производство игрушек. Основные отрасли потребления АБС-пластика на рынке Китая

(Источник: Duncan Seddon & Associates)

К другим областям потребления АБС-пластика на рынке Китая, относится главным образом автостроительная промышленность. В 2006-2008 гг., потребление АБС-пластика в электронных и электрических приборах немного уменьшится, в то время как доля потребления для производства автомобилей и продуктов легкой промышленности увеличится.

Непрерывно увеличивающийся спрос в Китае на АБС-пластик в большой степени удовлетворяется импортной продукцией. За прошедшие 15 лет объем импортного АБС-пластика в Китае увеличился в 14 раз. В отношении сырья для производства АБС-пластика, следует отметить, что Китай испытывает сильную нехватку мономера – стирола, более 60% которого импортируется главным образом из Кореи, Японии и Саудовской Аравии.

Несмотря на декларируемый Китаем курс на самообеспечение, страна еще долгое время останется нетто-импортером АБС-пластика, и ее влияние на рынок Азии в ближайшие 5-7 лет будет только возрастать. Как следствие, вводимые в строй и проектируемые в Азии мощности АБС-пластика по крайней мере на 50% ориентированы на китайский рынок.

Ожидаемое увеличение внутреннего производства АБС-пластика к 2007 г. составляет более 20%. Ожидается увеличение внутренних объемов производства страны. «Chi Mei Group» к концу 2006 г. планирует закончить расширение своего производственного комплекса по АБС-пластику в КНР, что позволит вывести «Chi Mei Group» на уровень производственных мощностей в Китае до 350 тыс. т. в год. Строительство новых мощностей по производству АБС «LG Chem» будет закончено во второй половине 2006 г. и позволит увеличить производство АБС на 150 тыс. т. в год.

«Panjin Ethylene Industry Corp» (PEIC) планирует расширить свой завод АБС в Китае на 50 тыс. т. в год, однако дата запуска не определена. Мощности «Formosa Chemicals & Fibre Corp's», как ожидают, увеличатся до 250 тыс. т. в год, однако, сроки также неизвестны.

В целом среднегодовой рост потребления АБС-пластика на рынке Китая в краткосрочной перспективе составит около 8%. Рынок АБС-пластика Республики Кореи

Корея является страной с ярко выраженной экспортной ориентацией – более 70% АБС-пластика реализуется на внешнем рынке. Табл. 4. Производственные мощности АБС-пластика предприятий Кореи в 2006 г. | Производитель | Объем производства,тыс. т. | | BASF | 250 | | Kumho Petrochemical | 220 | | LG Chemical | 500 | | Samsung Cheil Industries | 400 | | Итого | 1370 |

(Источник: Duncan Seddon & Associates)

Азиатский финансовый кризис 1997-1998 гг. при наличии значительного избытка мощностей, ориентированных на внешние рынки и сужении внутреннего рынка поставил в трудное положение корейских производителей, одновременно обнажив положение ряда компаний, имевших недопустимо высокий уровень банковской задолженности при низкой прибыльности. Этот кризис заставил задуматься: был ли оправданным и сбалансированным бурный рост мощностей, предназначенных, прежде всего, для удовлетворения нужд быстрорастущей китайской экономики, в начале 90-х гг. Ввиду необходимости оздоровления отрасли на повестку дня были поставлены вопросы реструктуризации и консолидации продуцентов полимеров.

По итогам 2005 г. производственные мощности АБС-пластика Кореи, ориентированные на китайский рынок, составили около 1,2 млн. т., в то время как потребление – около 304,5 тыс. т.

Внутренний спрос на АБС-пластик в 2002 г. составил лишь около 24% от возможного объема производства корейских предприятий, что способствует чрезмерному переизбытку данного вида продукции на внутреннем рынке.

Однако, с развитием производства электроники и автомобилей в Китае, спрос на АБС-пластик в последние годы увеличивался достаточно быстрыми темпами, так как потребление АБС с 2002 г. в Китае возросло более, чем на 50%. Что спровоцировало расширение внутренних мощностей корейских производителей АБС до 1,37 млн. т. в год.

Производство АБС-пластика в Корее и в дальнейшем также будет следовать тенденциям потребления АБС в Китае, т.е. в среднем составит около 8% в год. Рынок АБС-пластика Японии

Еще не так давно японская индустрия полимеров занимала ведущее положение в Азии. Она имела диверсифицированную структуру производства, включавшую все крупнотоннажные полимеры, выпускавшиеся в широком ассортименте сортов, вкладывала средства в НИР, обслуживала как емкий внутренний рынок, так и растущие региональные рынки.

За последние годы ситуация кардинально изменилась - японский экспорт полимеров в Азию снизился почти вдвое. В условиях продолжающейся стагнации внутреннего насыщенного рынка и растущей конкуренции на рынках соседних стран, японские производители столкнулись с проблемой наличия значительного количества избыточных мощностей, многие из которых являются устаревшими и не могут обеспечить выпуск рентабельной продукции.

Начиная с середины девяностых годов, Спрос на АБС-пластик в Японии был крайне слабым, и сегодня он продолжает снижаться.

Компании ощущают конкуренцию не только на внешних рынках, но и внутри страны. Цены японских производителей выше, чем у их конкурентов из стран ЮВА, что превращает Японию в импортера ряда полимеров. Негативным фактором является и сложившаяся в стране практика поставок продукции небольшими партиями, приводящая к высоким дистрибьюторским расходам. Положение еще сильнее ухудшилось в 2004 г., когда импортные пошлины на полимеры были снижены в среднем до 6,5%. В этих условиях переработчики не хотят больше ориентироваться на местные компании и ищут альтернативные варианты.

Изменившиеся рыночные условия побуждают производителей концентрировать свои усилия на наиболее прибыльных направлениях и объединяться – в тех или иных формах – для повышения конкурентоспособности. При этом японским компаниям приходится отказываться от культивировавшейся десятилетиями стратегии «независимости» и традиции группироваться с определенными банками.

Производственные мощности АБС предприятий Японии по итогам 2004 года составили 796 тыс. т. в год. Крупнейшим производителем АБС-пластика на рынке Японии является «Technopolymer Co», производственные мощности которого в 2002 г. составляли 290 тыс. т. в год.

Снижающийся спрос на АБС-пластик на внутреннем рынке, а также увеличивающиеся материальные затраты привели японских производителей к необходимости слияния и объединения. Так, «Technopolymer», усиливая свое положение на рынке, в начале 2003 г. приобрели «Kaneka Corporation's» мощностью 20 тыс. т. в год.

По мнению аналитиков компании BASF AG, в 2006 г. в Японии ожидается дальнейший спад активности в области производства пластиков. При этом ежегодное сокращение спроса на АБС-пластик составит около 0,4%. |