ХИМВОЛОКНО: рынок-2007, тенденции-2008, прогнозы

Мировое потребление всех видов волокон, включая натуральные и химические в 2007г. явилось рекордным за все предыдущие годы и века – более 72,5 млн.т, что на 5,2% превышает уровень 2006г. и заметно выше среднегодового долгосрочного темпа роста в 3,4% на период 1980-2007 гг. Лидерами роста остаются полиэфирные…

Мировой и российский рынки химических волокон и нитей в 2007г.

Мировое потребление всех видов волокон, включая натуральные и химические (за исключением некоторых разновидностей натуральных типа – лен, рами, конопля, джут, сизаль и кокосовые при неизменном уровне их потребления в мире 5,8 млн.т/год) в 2007г. явилось рекордным за все предыдущие годы и века – более 72,5 млн.т, что на 5,2% превышает уровень 2006г. и заметно выше среднегодового долгосрочного темпа роста в 3,4% на период 1980-2007 г.г. (табл.1), в т.ч. по натуральным (хлопок, шерсть и шелк) на 1,2% до 28,5 млн.т и по химическим волокнам и нитям – на 8% до 44,1 млн.т [1]. При этом доля химических волокон возросла до 61%, а натуральных осталась на отметке 39%. При численности населения земного шара 6,64 млрд. человек на душу населения ныне приходится 10,9 кг волокнистых материалов [1].

Мировое потребление всех видов волокон, включая натуральные и химические (за исключением некоторых разновидностей натуральных типа – лен, рами, конопля, джут, сизаль и кокосовые при неизменном уровне их потребления в мире 5,8 млн.т/год) в 2007г. явилось рекордным за все предыдущие годы и века – более 72,5 млн.т, что на 5,2% превышает уровень 2006г. и заметно выше среднегодового долгосрочного темпа роста в 3,4% на период 1980-2007 г.г. (табл.1), в т.ч. по натуральным (хлопок, шерсть и шелк) на 1,2% до 28,5 млн.т и по химическим волокнам и нитям – на 8% до 44,1 млн.т [1]. При этом доля химических волокон возросла до 61%, а натуральных осталась на отметке 39%. При численности населения земного шара 6,64 млрд. человек на душу населения ныне приходится 10,9 кг волокнистых материалов [1].

Таблица 1.

Мировое потребление волокон в 2007г.

Вид волокна | Объем, тыс.т | Доля, % | Прирост2007/2006 г.г. |

| Натуральные, в т.ч. | 28502 | 39 | +1,2 |

| хлопок | 27203 | 37 | +1,4 |

| шерсть | 1201 | 2 | -2,5 |

| шелк | 98 | - | 0 |

| Химические, в т.ч. | 44086 | 61 | +8,0 |

| синтетические | 40457 | 56 | +9,6 |

| целлюлозные | 3629 | 5 | +5,7 |

| ВСЕГО | 72588 | 100 | +5,2 |

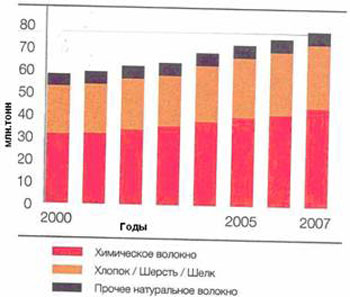

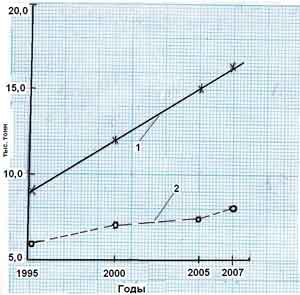

Рис.1 Мировое потребление волокон

Мировой рынок волокон, особенно химических, в последние годы непрерывно растет (рис.1), в первую очередь, полиэфирных (ПЭФ) и целлюлозных (Целл), мелкомасштабных (спандекс, углеродные, арамидные и др.). Современная ситуация с хлопком в регионах выглядит далеко не однозначной (табл.2). Наиболее предпочтительна она в Азии, где активно задействованы все материальные потоки, в то время как в Европе они заметно ослабли, а в Америке ориентированы на экспорт.

Таблица 2.

Современная ситуация с хлопком по регионам, 2008/2007 г.г., в %.

Сравнение 2008/2007г.г. | Производство | Импорт | Потребление | Экспорт | Остатки на складах. |

| Азия | +3 | +11 | +3 | +26 | -4 |

| Европа | -4 | -4 | -6 | -1 | -4 |

| Африка | -13 | -5 | +1 | -17 | -11 |

| Северная Америка | -10 | +8 | -5 | +11 | +1 |

| Южная Америка | -1 | -21 | +1 | +51 | +10 |

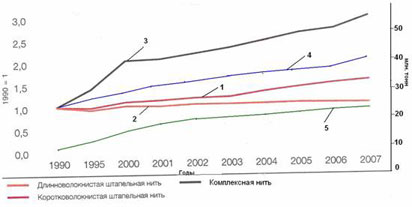

Стабильно идет наращивание мирового производства комплексных нитей, преимущественно на основе ПЭФ, полиамида (ПА), полипропилена (ПП), Целл., натурального шелка, спандекса и др. (рис.2), которое в 2007г. увеличилось по сравнению с 2006г. на 10,0% до 24,3 млн.т, в основном благодаря приросту ПЭФ нитей на 14,1% до 18,3 млн.т Выпуск штапельного волокна, являющегося исходным материалом для получения различных сортов текстильной пряжи (рис.2), кривая 4) и нетканых материалов (НМ), в 2007г. выросло на 3% до 48,3 млн.т. В этом сегменте прогресс наблюдался за счет растущего спроса на Целл. (+12,9%) и ПЭФ (+8,3%) штапельные волокна и хлопок (рис.2, кривые 1 и 2 ).

Рис. 2. Сравнительные объемы потребления (шкала слева) пряжи из коротко- (кривая 1) и длинно (кривая 2) волокнистого штапеля, комплексной нити (кривая 3) и производства (шкала справа) пряжи (кривая 4), комплексной нити (кривая 5).

Мировое производство нитей, включая комплексные (формуемые непосредственно из растворов или расплавов полимеров) и все виды пряжи (получаемые из штапельных волокон, в т.ч. химических, хлопка, шерсти, льна и т.п.) в 2007г. достигло 63,5 млн.т, что на 5,6% больше, чем в 2006г. Среди нитей ведущие позиции сохраняет текстильная пряжа (61,7%), однако у комплексных нитей с 1995г. наблюдается более высокие среднегодовые темпы роста (6,5%) против 3,5% в секторе пряжи (рис.2). Основным исходным сырьем для производства пряжи остается хлопок (59%), далее следует ПЭФ штапельные волокна (25,2%), другие волокна уступают первым двум в несколько раз (табл.3). При рассмотрении всего рынка нити, включая комплексные, ПЭФ лидирует с объемом 28,4 млн.т (44,5%).

Таблица 3.

Мировой рынок пряжи из штапельных волокон в 2007 г.

Вид волокна | Потребление, тыс. тонн | Доля, в % |

| Хлопок | 23116 | 59,0 |

| Шерсть | 980 | 2,5 |

| Полиэфирное | 9900 | 25,2 |

| Полиакрилонитрильное | 2177 | 5,6 |

| Полипропиленовое | 390 | 1,0 |

| Полиамидное | 440 | 1,1 |

| Целлюлозное | 2177 | 5,6 |

| ВСЕГО | 39180 | 100 |

Таблица 4.

Мировое производство нетканых материалов в 2007 г.

Регионы | Производство, тыс.тонн | Доля, в % |

| Европа | 2300 | 31,9 |

| Китай | 1600 | 22,2 |

| Япония | 340 | 4,8 |

| Другие страны Азии | 340 | 4,8 |

| Северная Америка | 1500 | 20,8 |

| Южная Америка | 700 | 9,7 |

| Прочие страны | 420 | 5,8 |

| Всего | 7200 | 100 |

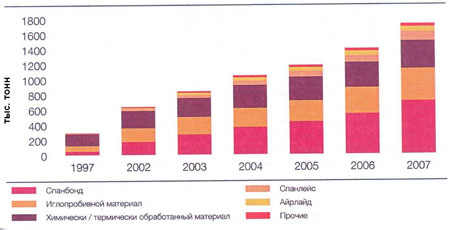

НМ – наиболее продвинутая сегодня отрасль текстильной индустрии, основанная на применении волокнообразующих полимеров (полиолефины и др.) и химических волокон и нитей. Объем производства НМ и волокон - наполнителей вырос за один год на 7% и достиг в 2007г. 7,1 млн.т, из которых 6 млн.т – это собственно НМ, остальное – наполнители (набивочные материалы) для спальных мешков, подушек, матрасов и изолирующего материала для автомобильной промышленности, а также набивочные материалы для армирующих строительных конструкций. Производственная деятельность практически полностью сбалансирована между Европой, Азией и обеими Америками (табл.4). Наибольших успехов здесь добился Китай, где выработка НМ в 2007г. увеличилась на 14,3% до 1,6 млн.т. При этом ежегодный прирост идет за счет выпуска спанбонда и некоторого повышения объемов иглопробивных НМ (рис.3).

Рис. 3. Производство нетканых материалов различными способами в Китае.

Разумеется, отмеченные выше достижения в области производства и потребления волокнистого сырья, независимо от его происхождения и ассортимента, в первую очередь, обусловлены бурно развивающимся рынком текстильных материалов, особенно в Азии, где этот рынок превратился в один из главных рычагов экономического подъема. «Китайскому чуду» уделено много внимания в наших предыдущих сообщениях [3]. Сейчас можно лишь упомянуть, что торговля текстилем и одеждой в 2007г. принесла стране 175 млрд.$, т.е. в 3,5 раза больше, чем в 2002 . К этому добавим несколько характерных примеров из других азиатских стран, с помощью которых, возможно, будет понятна и озабоченность российского руководства в части катастрофической ситуации в отечественной текстильной и легкой промышленности, убедительно озвученная Президентом РФ А.Д. Медведевым на заседании Президиума Госсовета в г. Иванове 20 июня 2008г.

Так вот – три примера из стран с разными политическим укладом и историей, но с одинаковым пониманием и результатом превалирующей роли текстиля в экономическом и социальном подъеме. В частности, промышленность Индии в целом продемонстрировала поразительный темп роста в конце отчетного года, закончившегося в марте 2007г., что является самым высоким показателем за последние 18 лет. Ежегодный рост будет составлять примерно 8% до 2020 г. Согласно новым прогнозам, Индия опередит США и будет иметь крупнейшую экономику в мире после Китая уже к 2042 г. Одним из эффективных факторов этому остаются нефтехимическая и текстильные отрасли, где налицо очень высокие показатели в традиционных секторах от исходных мономеров, полимеров и волокон до тканей, трикотажа и готовой одежды; хлопковое производство характеризуется постоянно увеличивающимися темпами роста, в стране базируется самый крупный в мире производитель ПЭФ (компания “Reliance”). Текстильная промышленность Индии играет жизненно важную роль в местной экономике, на ее долю приходится 4% от ВВП, на предприятиях и в сопутствующих секторах занято 90 млн.человек и на долю экспорта приходится ок. 20% от общих поступлений страны в иностранной валюте.

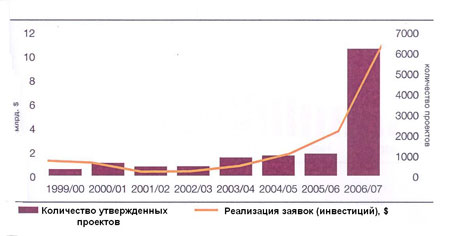

Рис.4 Преимущества прогрессивной схемы финансирования развития текстильной технологии (TUFS) в Индии [1].

Если у нас действительно думают возрождать некогда мощную текстильную индустрию вместе с сырьевой базой для нее (прежде всего, химические волокна и нити), то следовало бы обратить внимание на введенную с 1999 г. (и запланированную к завершению в 2012 г.) в Индии схему финансирования развития технологии (TUFS), которая по сути стала важнейшим фактором успеха, обеспечивающим положительную динамику в упомянутых отраслях и свидетельствующим об искреннем желании правительства поддерживать эту промышленность и реально демонстрирующим твердость намерений (рис.4), а не декларируя лишь виртуальные цели. До апреля 2007г. инвестиции взлетели до более чем 21,5 млрд. $. Примерно 70% предприятий, получивших льготы по TUFS, относятся к мелкому бизнесу, что помогает целенаправленно модернизировать производство текстиля.

Второй пример – Пакистан, где несмотря на непрекращающиеся политические бури и перевороты, за период 2000-2005г.г. объем направленных в текстильную отрасль инвестиций составил 6 млрд.$, в течение следующих пяти лет они возрастут до 7,7 млрд.$, что должно вызвать резкий рост экспорта текстиля и одежды до 24 млрд.$ в 2013/14 г.г. по сравнению с 10 млрд.$ в 2006/07 г.г. И третий пример – согласно информации Вьетнамской государственной группы по текстилю и одежде (“Vinatex), экспорт данной продукции из страны достигнет 9,5 млрд.$ в 2008г., что на 21,8% выше предыдущего показателя, а в 2010 г. он составит 12 млрд.$, т.е. в 2,5 раза за 5 лет. Не отклоняясь далее в сторону, вернемся к теме настоящего сообщения.

В 2007г. мировое производство химических волокон увеличилось по сравнению с 2006г. на 8% и составило 44,1 млн.т [2], в т.ч. целлюлозных на 9,0% до 3,7 млн.т и синтетических на 7,9% до 40,4 млн.т (табл.5). Т.е. темпы роста производства для 3х упомянутых видов продукции оказались выше, чем в предыдущий период 2006/2005 г.г., характеризуемый уровнем прироста 6,4; 5,9 и 6,4% соответственно [3]. На душу населения выпуск химических волокон в мире за последние 10 лет вырос до 6,7 кг при среднегодовом темпе роста 3,5%.

Таблица 5.

Мировое производство химических волокон в 2007г. , тыс. тонн

Виды волокон и нитей | Комплексные нити | Штапельное волокно и жгут | Всего | 2007/2006, ±% |

| Синтетические, в т.ч. | 23848 | 16536 | 40374 | +7,9 |

| Полиэфирные | 18253 | 12416 | 30670 | +11,7 |

| Полиамидные | 3633 | 353 | 3986 | -1,1 |

| Полипропиленовые (1 | 1543 | 1315 | 2858 | -4,4 |

| Полиакрилонитрильные | - | 2376 | 2376 | -4,9 |

| Другие | 420 | 66 | 486 | +12,6 |

| Целлюлозные(2 | 440 | 3273 | 3712 | +9,0 |

| ВСЕГО | 24288 | 19799 | 44037 | +8,0 |

Примечание: 1) исключая пленочные нити и спанбонд

2) включая ацетатный сигаретный жгутик и волокно лиоцелл.

Благоприятная ситуация сложилась с целлюлозными, преимущественно штапельными волокнами: прирост сравнительно с прошлыми годами оказался весьма значителен – 9%. Среди синтетических лидирующие позиции сохраняют ПЭФ волокна и нити (30670 тыс.т), а прирост их в 2007г. (+11,7%) оказался выше, чем в 2006г. (+8,4%), тем самым они сохранили тенденцию непрерывного роста производства и оказались единственными среди синтетических волокон, достигшими положительного итога в исследуемый период, в то время как выпуск других волокон и нитей на основе известных полимеров – ПА, ПП и полиакрилонитрила (ПАН) – в 2007г. заметно упал, особенно ПАН и ПП. В 2006г., напротив, ПА и ПП имели позитивный баланс: прирост 2,4 и 2,5% соответственно, ПАН волокна в последние годы отмечены плавным снижением объемов [3].

Производство химических волокон в 2007г. продемонстрировало очередное снижение в Западной Европе, Японии, Северной Америки ( в основном за счет США) и др, в то время как Азия вновь увеличила свою долю на мировом рынке до 77% (34 млн.т), из которых 2/3 производится в Китае. Последний снова удивил своим размахом, повысив за один год объемы выпуска химволокон на 17,8% до 22,5 млн.т (табл.6) при среднедушевом показателе 17,2 кг. (в России, напомним, при численности населения почти в 10 раз меньше, он не превышает 1 кг/чел.).

Таблица 6.

Производство химических волокон и нитей в ассортименте по регионам в 2007г., тыс.тонн.

Регионы | Текстильная нить | Техническая нить | Ковровая нить | Штапельное волокно | Всего | 2006/2007,% | |||||

| ПЭФ | ПА | ПЭФ | ПА | ПА | ПЭФ | ПА | ПАН | Целл | |||

| Европа | 463 | 235 | 232 | 232 | 181 | 738 | 94 | 763 | 654 | 3642 | -1,4 |

| Северная Америка | 327 | 75 | 165 | 136 | 706 | 815 | 195 | 66 | 276 | 2761 | -6,7 |

| Южная Америка | 115 | 55 | 24 | 40 | 1 | 174 | 2 | 67 | 66 | 544 | +7,3 |

| Китай | 11825 | 485 | 352 | 395 | 25 | 7000 | 45 | 822 | 1300 | 222249 | +17,8 |

| Индия | 1392 | 27 | 2 | 68 | 0 | 869 | 0 | 79 | 276 | 2713 | +13,2 |

| Япония | 179 | 44 | 83 | 65 | 8 | 204 | 5 | 236 | 129 | 953 | -1,7 |

| Ю. Корея | 524 | 105 | 185 | 60 | 6 | 556 | 0 | 52 | 8 | 1496 | +1,6 |

| Тайвань | 1155 | 414 | 69 | 70 | 0 | 570 | 11 | 137 | 136 | 2562 | +0,1 |

| Другие стороны | 1113 | 189 | 49 | 103 | 14 | 1490 | 1 | 161 | 423 | 3437 | -2,2 |

Наиболее распространенные ассортименты химических волокон и нитей в 2007г. показали довольно высокие темпы роста: текстильные нити – 19,6 млн.т (+12,7%), технические – 2,5 млн.т (+6,1%), штапельные волокна – 19,8 млн.т (+5,7%) и лишь ковровый жгут BCF «снизил обороты» - 2,2 млн.т (-6,2%).

ПЭФ волокна достигли столь высоких темпов роста (табл. 5 и 6) впервые за последние 10 лет: в 1997г. они составляли рекордную цифру +17%, что соответствовало дополнительному их выпуску за 1 год 2,2 млн.т В 2007г. прирост наблюдался для всех ас-сортиментов :комплексные нити (текстильные и технические вместе) на 14,1% до 18,3 млн.т и штапельные волокна на 8,3% до 12,4 млн.т. В Китае, например, производство комплексных нитей выросло на 22,1% до 12,2 млн.т и штапельных волокон на 13,3% до 7,0 млн.т. Общий объем 19,2 млн.т в стране хорошо корреспондируется с долей ПЭФ волокон на мировом рынке – 62,5%. Поскольку большие запасы ПЭФ продукции все еще обуславливают излишки производственных мощностей, китайские производители пытаются увеличить экспорт нитей и волокон, чтобы избежать падения загрузки мощностей на своих предприятиях ниже 70%. Экспорт ПЭФ нитей за 2007 г. там вырос на 58% до 633 тыс.т, в то время как импорт уменьшился на 7% до 250 тыс.т. Аналогичная картина наблюдается и для штапельного волокна: экспорт поднялся на 42% до 418 тыс.т, а импорт упал на 24% до 201 тыс.т. В такой ситуации Китай, много импортировавший ранее волоконной продукции, в т.ч. ПЭФ, и обоснованно проповедующий целесообразность ее переработки внутри страны с последующим экспортом готовых текстильных изделий, оказался, пожалуй, впервые. Возможно, на это повлияли антидемпинговые пошлины, введенные в ряде стран, в первую очередь в США, на китайские товары.

Индия, вторая в мире по выпуску ПЭФ волокон и нитей очень широкого ассортимента, в 2007г. обеспечила суммарный их прирост ок.15%, достигнув общего объема 2,2 млн.т. Напротив, в Тайване оба ассортимента ПЭФ развиваются неравномерно: в прошедшем году производство комплексной нити выросло на 3,3% до 1,2 млн.т, а штапельного волокна сократилось на 10,2%. Экспорт последнего из этих стран в 2007г. упал на двузначную величину из-за прекращения поставок в Китай и Вьетнам, а также – введения антидемпинга в странах ЕС.

Азия увеличила свою долю в мировом производстве ПЭФ волокон до очень высокой отметки (89%), что отвечает объему 27,4 млн.т. В то же время в Европе, включая Турцию, прирост ПЭФ волокон за 2007г. составил 3,1% до 1,4 млн.т. Несмотря на растущий спрос коврового жгутика из полиэтилентерефталата (ПЭТ) и политриметилентерефталата (ПТТ), объем выпуска последнего остается сравнительно низким. ПЭФ нити большей частью используются в текстильном и техническом секторах. Выпуск текстильных нитей в мире растет особенно сильно – на 14,7% до 17,1 млн.т, технических нитей несколько меньше, но сохраняя стабильность из года в год – на 8,8% до 1,2 млн.т. В Азии прирост ПЭФ текстильных нитей в 2007г. оказался выше среднемирового – 16% до 16,1 млн.т, что соответствует 94% от мирового производства этой продукции, при этом на Китай и Индию приходится 13,2 млн.т. С другой стороны, в Европе и Америке произошло снижение выпуска ПЭФ текстильных нитей на 1,9 и 4,9% соответственно.

Единственный регион, где произошел заметный подъем производства ПЭФ технической нити в 2007г., является азиатский: 18,9% до 715 тыс.т, половина которого приходится на Китай, в другой половине преобладают Ю. Корея, Тайвань и Таиланд; стабильно положение по этой продукции в Индонезии и Японии. Новый выход на данный рынок в Индии (компании «Reliance”” и “CRF”) и во Вьетнаме (компания “Hyosung”) вместе с дальнейшим ростом производства в Китае и Тайване должны привести в этих странах к резкому повышению загрузки мощностей, которые не превышали 75% с 2001г. Судя по нынешним потребностям ПЭФ технической нити, преимущественно в виде корда, прогнозируется дополнительный ввод мощностей и увеличение суммарного выпуска на 300 тыс.т/год в США, Германии, Франции и Китае.

Анализ производства ПЭФ штапельного волокна в 2007г. свидетельствует о значительном его росте по сравнению с 2006г., в частности в Азии на 9,6%, на которую падает основная доля на этом рынке, равная 85%, благодаря большим объемам, выработанным в Китае, Индии и Вьетнаме. Америка, в частности США, постепенно сокращает производство ПЭФ штапельного волокна, установив очередное снижение в 2007г. на уровне 3,9%. В Европе, к удовлетворению многих, отмечен рост на 5%, за исключением еще только пробуждающихся после 90х годов предприятий в Восточной Европе.

Укажем также на некоторые наблюдения, связанные с развитием ПЭФ волокон в 2007г. Прежде всего, рост цен на исходное сырье, который продолжается и поныне во всех регионах [4]. С начала 2008г. параксилол (ПК) подорожал на 90-150$/т и приблизился к отметке 1300$/т, терефталевая кислота (ТФК) превысила уровень 1000$/т, моноэтиленгликоль, несмотря на ввод крупных мощностей в азиатском регионе, не опускается в цене ниже 1200$/т [5, 6]. Продолжает [3] «плавное» падение вниз внутреннее потребление ПЭФ, равно как и всех синтетических (кроме ПА технических и ПП комплексных нитей) волокон в США (табл 7). Причины этому лежат, очевидно, на поверхности – подавляющий импорт дешевых текстильных товаров из-за рубежа, главным образом, из Китая, Мексики и др.

Таблица 7.Потребление синтетических волокон в США, тыс.т (январь-сентябрь 2007г.).

Вид волокна | Производство | ± % |

| ПЭФ текстильная нить | 182 | -8,6 |

| ПЭФ техническая нить | 107 | -11,9 |

| ПЭФ штапельное волокно | 608 | -7,2 |

| ПА текстильная нить | 36 | -5,8 |

| ПА техническая нить | 57 | +4,4 |

| ПА ковровая BCF нить | 468 | -8,6 |

| ПА штапельное волокно | 151 | -20,0 |

| ПП комплексная нить | 812 | +3,7 |

| ПП штапельное волокно | 209 | -7,9 |

| ВСЕГО | 2630 | -5,4 |

Вторичный ПЭТ, выделяемый преимущественно при рециклинге бутылок, в обоих рассмотренных в табл. 8 регионах примерно половину направляют на получение волокон (преимущественно высоких титров 7-17 дтекс для НМ), металлопластиковые ремни, инженерные пластмассы, литьевые изделия. При этом в Северной Америке предпочтение отдают повторному изготовлению пищевой упаковки, а в Европе – приготовлению полиолов и др. продукции. Любопытная деталь - если в 2000г. объем рециклинга в Америке почти в 2 раза превышал европейский уровень, то с годами, вплоть до 2010 г., это соотношение изменялось в противоположную сторону (табл.8). В последние годы заметно растут объемы потребления огнезащищенных ПЭФ волокон и нитей (рис.5), а в Европе, например, для штапельных волокон, они изменяются прямолинейно [7].

Таблица 8.

Применение вторичного ПЭТ (тыс.т) в отдельных регионах.

Области применения/ годы | Европейский Союз | Северная Америка | ||||||||

| 2000 | 2005 | 2008 | 2010 | % | 2000 | 2005 | 2008 | 2010 | % | |

| Волокна | 136 | 265 | 305 | 336 | 48,8 | 219 | 241 | 228 | 263 | 44,7 |

| Бутыли для пищевой упаковки | 10 | 42 | 46 | 49 | 7,5 | 25 | 94 | 129 | 139 | 23,6 |

| Бутыли для непищевой упаковки | 2 | 10 | 13 | 17 | 2,9 | 18 | 14 | 17 | 30 | 5,1 |

| Литьевые изделия | 20 | 55 | 64 | 70 | 10,5 | 37 | 36 | 43 | 47 | 8,0 |

| Металлопластиковые ремни | 12 | 47 | 55 | 61 | 9,2 | 52 | 55 | 76 | 82 | 13,9 |

| Инженерные пластмассы | 3 | 7 | 17 | 22 | 3,6 | 14 | 5 | 7 | 14 | 2,4 |

| Полиолы, другое применение | - | 22 | 102 | 118 | 17,5 | 3 | 8 | 12 | 15 | 2,5 |

| ВСЕГО | 183 | 453 | 620 | 692 | 100 | 368 | 452 | 512 | 590 | 100 |

Мировое производство ПА волокон в целом снизилось в 2007г. на 1,1% до 4,0 млн.т (табл.5). Бизнес в этой области предопределен сбытом нитей текстильного, технического и коврового назначения. Растущий спрос на технические (кордные) нити обусловлен вниманием к готовой продукции на их основе – шинам и РТИ, в то время как области применения текстильных и ковровых нитей постепенно истощаются. Мировой объем этой продукции зафиксирован на уровне 3,6 млн.т. Около 90% ПА нити для текстильной промышленности локализованы в Азии и Европе. Общие мировые запасы в 2007г рассчитаны исходя из 1,5 млн.т, т.е. на 0,5% ниже, чем в 2006г.. Вместе с тем мощности в США и Мексике непрерывно сокращаются, новые капиталовложения отваживаются делать в Европе и Китае. В последнем, несмотря на сверхзапасы, дополнительные инвестиции обеспечат увеличение мощностей по ПА текстильной нити на 100 тыс/год.

Рис.5. Потребление ПЭФ огнезащищенных штапельных волокон (1) и комплексных нитей (2) в Европе.

Баланс по ПА технической нити немного лучше. Азиатский рынок удерживает 62% этой продукции, в то время как в 2000г. он не превышал 50%. Мировое производство постепенно растет: в 2007г. выпуск увеличен на 6% до 1,2 млн.т, что связано, главным образом, с растущим потреблением воздушных подушек безопасности для комплектации автомобилей.

В 2007г. на 6,1% до 940 тыс.т сократился выпуск ПА коврового жгутика в мире. Общее производство этой продукции в США, пользующееся когда-то там колоссальным спросом, упало на 5,2% до 616 тыс.т, вместе с резким падением потребления, на что оказал также негативное влияние экспорта ПА жгутика из Западной Европы в США. В свою очередь, европейское производство сократилось на 3,5% до 180 тыс.тонн.

Заметное падение мирового производства наблюдалось в 2007г. и для ПА штапельного волокна – на 10,1% до 353 тыс.т. В большей степени это сильно коснулось резанного волокна в США, которые до сих пор являются главным производителем в данной области и на их долю падает 60% выпуска ПА штапельного волокна в мире, хотя за последние 2 года потери составили там 75 тыс.т, а в 2007г. еще на 16,5 %, что эквивалентно 40 тыс. т.

Мировое потребление ПП волокон снизилось на 4,4% до 2,9 млн.т (исключая пленочные нити и спанбонд). В то же время, использование ПП штапельного волокна уменьшилось незначительно – на 2,2% до 1,3 млн.т, а комплексных нитей заметно больше – на 6,2% до 1,5 млн.т. Здесь сыграла свою роль замена ПП на более дешевую ПЭФ пряжу. Там, где это не удается сделать, низкую прибыль компенсируют повышением объемов продаж конечной продукции. По мере расширения производства ПП, естественно, следует ожидать и расширения волоконной продукции на его основе (штапельное волокно, ковровая пряжа BCF, комплексные и пленочные нити, спанбонд/ мелтблаун и т.п.), которая в целом составляет ок. 10% от общего объема выпуска этого полимера. Мировое производство ПП ныне оценивается в 45 млн.т. В ближайшие 5 лет ожидается значительный рост мощностей, особенно в Китае, Индии, странах Персидского залива и др. К 2016 г. выручка от продаж ПП удвоится благодаря более высоким ценам и большим объемам потребления, в т.ч. волокнистых материалов.

Мировое производство ПАН волокон , правда, с колебаниями, но постепенно сползает вниз (табл.5), в т.ч. и в 2007г. – на 4,9% до 2,4 млн.т. 60% этого объема приходится на Азию, за ней следует Европа (32%). Спад производства ПАН волокон – результат резкого снижения коэффициента загрузки мощностей в мире – до 74%, в то время как в 2003/2004 г.г. он составлял ок 90%. Предприятия по всему земному шару испытывают трудности с формированием прибыли и обеспечением исходными материалами. С начала второй половины 2007г. Китай производил резаное ПАН волокно ниже своей действующей нормы, что послужило причиной роста цен на него, минимальной прибыли и ослабления этого рынка. В последнем году потребление ПАН волокна в стране сократилось примерно на 50 тыс.т до 1,0 млн., оказав негативное воздействие , главным образом, на поставки в Японию, Тайвань, Ю. Корею и Таиланд, которые суммарно импортируют 85% ПАН волокон.

У Турции, второго крупного производителя на этом рынке, появился новый конкурент из г.Александрия (Египет). Пока в Турции обдумывают причины снижения производительности по ПАН волокнам в 2007г. на 13%, египетские производители осваивают новые мощности. Вклад Западной Европы по данной продукции сократился на 10% в основном благодаря серьезным убыткам в Италии, в то время как в Испании и Португалии изменения незначительны. Практически сохранены объемы ПАН волокна в Америке. В Мексике (г. Гвадалахара) завод компании “Cydsa” мощностью 98 тыс.т/год, не работавший с 2006г., приобрела компания “Zoltek Companies” (США), которая имеет намерения произвести модернизацию процесса с целью снижения себестоимости продукции в преддверии перехода на выпуск ПАН комплексной нити для изготовления из нее углеродного волокна.

Рынок целлюлозных волокон (включая волокно лиоцелл и ацетатный сигаретный жгутик) подтверждает тенденцию длительного ежегодного прироста и сохранение ровно растущей инерции подъема. В 2007г. производство поднялось на 9,0% до 3,7 млн.т, в т.ч. штапельного волокна на 10,5% до 3,3 млн.т, а – комплексных нитей сохранилось на прежнем уровне – 400 тыс.т. После расширения на 13,7% до 2,6млн.т доля нынешнего азиатского рынка в мировом производстве целлюлозных волокон и нитей составляет 70%, двузначные темпы роста реализованы в Китае, Индии, Индонезии и Таиланде. В Европе произошло незначительное снижение на 1,1% до 0,8 млн.т, в то время как в Америке зафиксирована стагнация на отметке 335 тыс.т. Мировой бизнес в области целлюлозных нитей остался на уровне предыдущего года, кроме структурных перемен, связанных с перераспределением объемов и укреплением лидирующих позиций вискозной текстильной нити относительно ацетатной и медноаммиачной. Технические нити, заполняя практически полностью действующие мощности, обладают строго ограниченным рынком. Заметно увеличилось производство вискозного штапельного волокна против 2006г. – на 12,9% до 2,6 млн.т. Почти 80% этой продукции сосредоточено в Азии, где вклад каждой из стран довольно емок. Наиболее крупное решение наблюдается в Китае, Индии и Индонезии. В 2007г. не обнаружен рост выпуска вискозного штапельного волокна, предназначенного исключительно для переработки в нетканые материалы. Рынок огнестойких целлюлозных волокон также ограничен, хотя недавно получил дополнительную поддержку от национальной ассоциации изготовителей огнестойких матрасов в США, утвердившей в июле 2007г. стандарт по оценке воспламеняемости [2].

Мировой выпуск ацетатного жгутика, применяемого для изготовления сигаретных фильтров, выросло в 2007г. на 2,6% до 720 тыс.т. Хотя тенденция роста в Азии налицо, эта промышленность сравнительно сбалансирована по регионам, где доля Америки на мировом рынке 37%, Азии – 35% и Европы – 28% [1].

Активный сбыт высокоэластичной полиуретановой нити (типа спандекс) в 2006г.продолжался от начала до конца 2007г., тем самым создав довольно крепкий рынок во всем мире, с общим уровнем производства ок. 385 тыс.т, что на 13% выше предыдущего года. В Азии наиболее мощный рынок в Китае, на который падает половина мирового выпуска спандекса – ок. 190 тыс.т, из них 30 тыс.т предназначены для экспорта в Индию и Турцию. Наряду с тем, как в США наблюдается практически полная загрузка мощностей, потребление спандекса в Европе оставалось стабильным – примерно 45 тыс.т. Европейская промышленность перетерпела в 2007г. некоторые перемены, связанные, например, с закрытием завода мощностью 6,0 тыс.т компании “Invista” в Нидерландах и сокращением производства спандекса в Италии.

С другой стороны, компания “Hyosung Corp.”, в настоящее время второй крупный производитель спандекса в мире, вложила 130 млн.$ в реализацию нового проекта в Турции (мощность 15 тыс.т/год, которая будет введена в эксплуатацию в I квартале 2008г. Кроме того, “Hyosung” увеличила еще на 6 тыс.т свои мощности по спандексу за счет приобретения установки, построенной корейской компанией “Tongkook” в 2004 г. Компания продолжает наращивать свои производственные ресурсы путем дополнительных инвестиций в Китае, Ю. Корее, а также монтажа новой установки мощностью 15 тыс.т/год во Вьетнаме стоимостью 100 млн.$, которая должна быть запущена во второй половине 2008г. Благодаря этим мероприятиям мощность компании по спандексу возрастет с 54 тыс.т в 2005г. до 92 тыс.т к концу 2008г. “Invista” инвестирует 100 млн. $ в свое совместное предприятие в Китае, в результате чего его мощность возрастет на 12,5 тыс.т.

На фоне этих очевидных достижений безрассудной и необъяснимой выглядит техническая (если ее можно назвать таковой) политика ОАО «Сибур-Русские шины», прекратившее производство нити спандекс в ОАО «Сибур-Волжский», а в настоящее время мечтающее вообще снести его с лица земли. Неужели мощность 1 тыс.т/год спандекса в России кому-то кажется сколь-нибудь значимой против 400 тыс.т/год в мире?! Конечно, нам не привыкать – сначала купили, потом разорили, затем снова купили и т.д. А отечественная текстильная промышленность еще долго будет ввозить нить спандекс из-за рубежа, переплачивая за нее, вместо того, чтобы использовать свою высокорентабельную продукцию.

Прирост мирового производства углеродных волокон, признанных как уникальное текстильное сырье, составил в 2007г. по сравнению с 2006г. более 20% до 34,5 тыс.т. Все производители наслаждались высокой прибылью, полученной в результате успешной работы предприятий и увеличения объема продаж. Поэтому с удовольствием инвестировали новые мощности по всему миру. Семь промышленных групп имели в 2007г. рост более 20%, вместе с тем, на три ведущие японские фирмы падает больше 60% мирового рынка углеродных волокон.

Дальнейшее развитие будет зависеть, насколько вновь построенные установки окажутся адекватными этой промышленности. В Китае начато строительство крупнейшей установки по производству углеродного волокна, спрос на которые будет непрерывно расти, особенно в сфере ветровой энергии (лопасти), спортивных товаров и авиационного рынка, ставя задачу к 2020 г. создать крупногабаритный коммерческий самолет. Новое поколение самолетов (В 787; А350) внесет изменения в промышленность, поскольку обе названные модели более чем на 50% состоят из композитов, которые широко известны и в других областях (табл. 9).

Крупным событием может стать план японской компании “Toray” по организации центра по массовому использованию углеродного волокна в автомобилестроении. Компании “Toho Tenax” и “Mittsubichi” недавно объявили о том, что к 2010 г. они начнут поставлять детали из углеродного волокна. Поскольку композиты на основе последнего являются самым легким материалом, который можно применить для изготовления первичных конструкций ( а это - сокращение потребления топлива и выбросов вредных газов), то сегмент автомобилестроения в будущем может иметь самый большой потенциал спроса на углеродное волокно. В целом,. мировые мощности, его производства в 2010 г. составят ок. 110 тыс.т. Достойное место здесь займет “Toho Tenax Croup.”, имеющая 3 завода в Японии, США и Германии, мощность которой к 2009г. запланирована на уровне 13,5 тыст/год (табл.10), а прирост ее будет обеспечен за счет пуска 4ой производственной линии в г. Вуперталь (Германия). Ожидается, что рынок углеродных волокон в мире будет расти в период 2005-2010 г.г. в среднем на 15%/год и к концу этого срока приблизится к 40 тыс.т (табл.9).

Таблица 9.

Мировые мощности производства углеродного волокна для основных областей применения (тонн/год).

Области применения | Годы | ||||

| 2005 | 2007 | 2008 | 2009 | 2010 | |

| Воздушное пространство | 4620 | 6550 | 7050 | 7850 | 8530 |

| Промышленность | 11300 | 14970 | 17910 | 21050 | 23470 |

| Спорт, отдых | 4900 | 5260 | 5430 | 5610 | 5720 |

| ВСЕГО | 20820 | 26780 | 30390 | 34510 | 37720 |

Таблица 10.

Рост мощностей по углеродному волокну компании “Toho Tenax Croup.” (тыс. т).

Компания (страна) | Годы | |

| 2008 | 2009 | |

| TTY Toho Tenax Co., Ltd/Япония | 6400 | 6400 |

| TTE Toho Tenax Europe, GmbH/Германия | 3400 | 5100 |

| TTA Toho Tenax America, Inc/США | 2000 | 2000 |

| ВСЕГО | 11800 | 13500 |

Японская компания “Kuraray” сообщила [2] о завершающемся расширении установки для получения волокна вектран (из жидкокристаллического полиэфира) в г. Саюо. Американский завод в г.Форт-Милл (Южная Каролина) также недавно претерпел реконструкцию с целью достижения дополнительной мощности. Выше упомянутая компания увеличила производство волокна вектран на 40% до 1000 т/год. Последнее выпускается обычно в виде мультифиламентной нити и пригодно в широком интервале для технического применения. В частности, “Kuraray” в апреле 2008г. презентовала волокно вектран –НТ, окрашенное в массе в несколько новых цветов (синий, зеленый и оранжевый) и обладающее при этом повышенными устойчивостью к УФ-лучам, прочностью и глубиной окраски, что обуславливает возможность его дополнительного использования, например, в виде тонких элементарных нитей и штапельного волокна для получения комбинированной пряжи.

Американская компания “Du Pont” выделила 500 млн.$ на строительство нового завода по производству параарамидных волокон типа кевлар недалеко от г. Чарльстон (штат Беркли). Начало строительства запланировано на январь 2008г., завершение в 2010 г. Предполагается увеличить нынешний выпуск кевлара более чем на четверть, что соответствует реализации крупномасштабной программы, объявленной компанией в сентябре 2007г. [8]. Принятие решения о расширении производства обусловлено ростом спроса на кевлар со стороны аэрокосмической, нефтегазовой и автомобильной отраслей.

С каждым годом растет интерес к бикомпонентным волокнам (БКВ), вызванный, с одной стороны, использованием метода термобондинга в производстве НМ, где требуются БКВ волокна со структурой поперечного среза «ядро-оболочка», а с другой – при получении волокон – наполнителей с 3х мерной извитостью и структурой «бок- о бок» [9]. По данным фирмы “Chisso Polypro Fiber Co.”, в 2006г. выпуск БКВ в мире составил 236 тыс.т, из них 2/3 приходится на Японию и другие азиатские страны, в т.ч. (тыс.т): Азия – 81; Япония – 80; США – 40; Европа – 35. Крупнейший в Зап. Европе производитель БКВ – компания “Fibervision” (Дания, г. Варде) выпускает их титром 1,7-7,0 дтекс для НМ, получаемых методом термобондинга или айрлайд и содержащих в качестве упруго-эластического ядра от 30 до 70% ПП или ПЭФ, и – низкоплавкой оболочки – 30-70% полиэтилена низкой (или высокой) плотности и сополимера на основе ПП. Пропорции указанных полимеров устанавливаются исходя от назначения и заданных свойств БКВ.

Таблица 11.

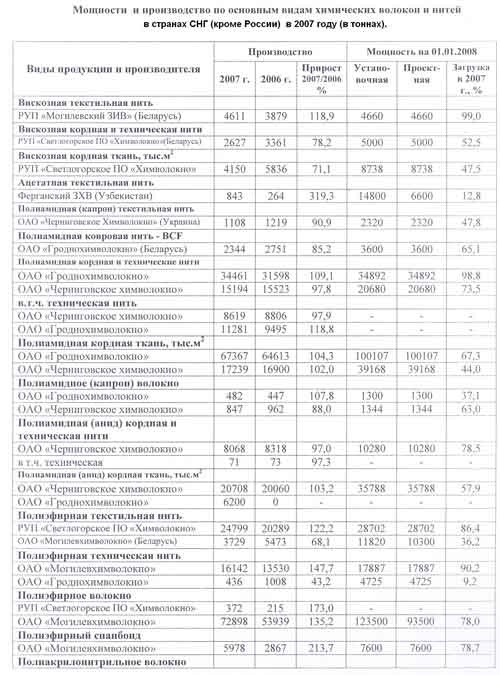

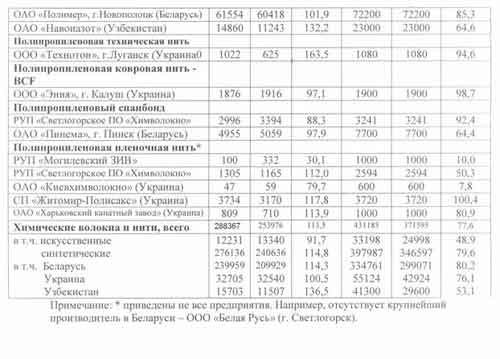

Позитивно оценивая ситуацию с химическими волокнами и нитями в мире, заметим, что в СНГ и в ряде стран Восточной Европы картина с этой продукцией является тревожной. Лидирующие позиции здесь, согласно табл.11, занимает Республика Беларусь, которая по данным за 2007г. произвела 240тыс.т химических волокон и нитей, на 14% больше, чем в 2006г. при сравнительной высокой загрузке мощностей – 80%. Правда, в январе-апреле 2008г. объемы производства химических волокон и нитей упали на 2% относительно того же периода предыдущего года. В 2007г. в Республике было выпущено 73 тыс.т ПЭФ волокна и жгута с диапазоном титров от 1,1 до 17 дтекс, текстильных гладкой и текстурированной нитей 50-300 дтекс – 28,5 тыс.т , технической адгезионной нити 1100-6600 дтекс – 16 тыс.т. В прошедшем году в «Могилевхимволокно» запущены производства товарного ПЭТ мощностью 80 тыс.т/год через ТФК, упаковочной ленты на импортной линии мощностью 600 тонн в год, где в качестве исходного сырья используется стандартный гранулят, собственные отходы и хлопья – продукт рециклинга пластиковых бутылок. Последнее является очень эффективным и перспективным направлением. Поэтому скажем о нем несколько подробнее, чтобы привлечь внимание российских предпринимателей, не всегда профессионально обращающихся с полимерными отходами.

ПЭТ – лента используется для упаковки и транспортировки тяжелых грузов, например, металлопроката, лесо- и пиломатериалов, кирпича, огнеупорных изделий, грузов на поддонах и т.д. [10]. Как видно из табл.12, прочность ПЭТ-ленты равна 75-95% прочности стальных, но при этом первые значительно легче (в 4-7 раз), имеют значительно увеличенный метраж в рулонах, обладают большей упругостью и полным восстановлением размеров при небольших деформациях (10-12%), безопаснее в эксплуатации и т.д. Важнейшим показателем ленты является удельная прочность, которая у лент из стали составляет 300-350Н/мм, а из ПЭТ - 450-600 Н/мм, т.е. в 2 раза выше. По оценке Академии конъюнктуры промышленных рынков (АКПР) спрос на ПЭТ-ленту на российском рынке в 2006-2007 г.г. оставался неудовлетворенным: превышение спроса над предложением в 2006г. составило 33%, а в 2007- 31, несмотря на то, что мощности отечественных производителей этой продукции в 2007г. увеличились на 30,2%. Потребление же ПЭТ-ленты к 2011 г. с учетом всех областей ее применения для упаковки в России оценивается на уровне 20,9 тыс.т [13], т.е. не намного меньше, чем сегодня делаем ПЭФ волокон и нитей.

Таблица 12.

Сравнительные характеристики стальной и ПЭТ-ленты.

Параметры | Стальная 30 х 0,8 | Стальная 19 х 0,6 | ПЭТ 19 х 0,8 |

| Усилие на разрыв, кгс | 720 | 912 | 700 |

| Относительное удлинение, % | 12 | 6 | 12 |

| Количество метров в 1 кг | 5,2 | 11,2 | 49 |

| Вес упаковки, тонны | 7 | 5 | 5 |

Однако, вернемся в Беларусь. Светлогорское РУП «Химволокно», проведя серьезную реконструкцию, за 2007г. выпустило рекордное (24,8 тыс.т) количество ПЭФ текстурированной нити. В 2009г. там планируется начать выпуск новых нетканых гидроскрепленных материалов типа «спанлейс», которые можно использовать в производстве одноразовых медицинских и гигиенических изделий. В качестве сырья для полотна низкой поверхностной плотности выбран ПП. По предварительным данным [10], ежегодный объем производства составит около 5 тыс.т. На предприятии в 2007г. создана опытная установка для получения тонкофиламентной нити на основе целлюлозы мощностью ок. 90 т/год, предназначенной для изготовления фильтровальных материалов, используемых в устройствах для очистки крови и ее компонентов от сгустков грубых примесей и лейкоцитов, для фильтрации плазмы. Степень фильтрации составляет 99,9%, что соответствует современным международным требованиям [11]. Концерн «Белнефтехим» одобрил программу перспективного развития РУП «Светлогорское ПО «Химволокно», выполнение которой позволит в 2011 г. по сравнению с 2005г. увеличить выпуск продукции в 2,5 раза при росте экспортных поставок, равным 147% [8]. Продолжается освоение производства ПЭФ корда в «Гроднохимволокно», начиная с твердофазной поликонденсации ПЭТ и кончая пропиткой кордной ткани.

На Украине функционирует практически одно предприятие – ОАО «Черниговское Химволокно», на долю которого падает ок. 85% выпуска химических(главным образом, полиамидных) волокон в стране (32,7 тыс.т в 2007г.), а на рынке СНГ – 30% кордных тканей и 40% технических нитей, в т.ч. около 25 млн.м анидного (типа найлон 66) корда в год. Ставка на техническое перевооружение позволила ОАО «Черниговское Химволокно» выбраться из кризиса и, продолжать успешное развитие, вплоть до 2012г. [12]. Сейчас товарная номенклатура предприятия включает 170 наименований – от ПА колготок до ПЭФ корда (из готовой нити, получаемой со стороны). Доля корда в его доходах ныне составляет 70% по сравнению с 15% в 2003 г., т.е. возросла почти в 5 раз. С другой стороны, нельзя не отметить и негативные факты в этой стране: прекратили полностью свое существование заводы в г.г. Житомире и Черкассах, частично – в Киеве, появилось несколько новых установок получения нетканых материалов из ПП. В Узбекистане успешно работает «Навоиазот», нестабильно – Ферганский ЗХВ, выпуская небольшие объемы ацетатной нити. В Казахстане пытаются реанимировать производство волокон из ароматических полиамидов типа фенилон, но пока безуспешно.

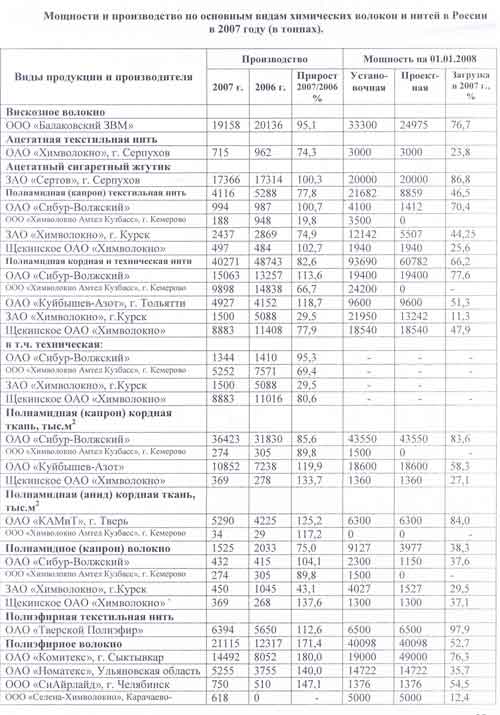

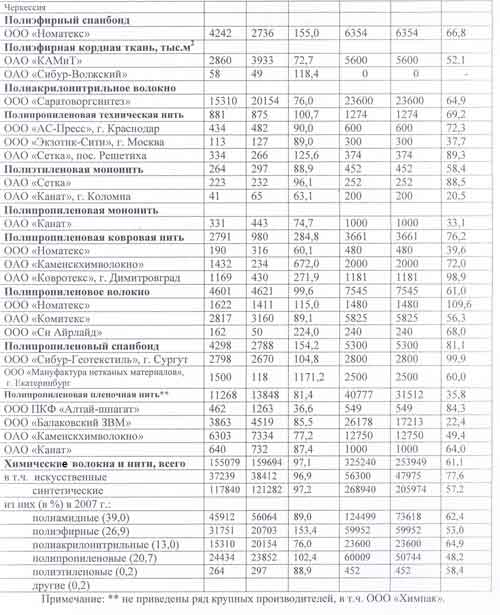

Несмотря на продолжающийся постепенный, хотя и далекий от желаемого, подъем нефтехимического комплекса в России (индекс химического производства в целом в 2007г. по сравнению с 2006 г. составил 106,1%, а в I квартале 2008 – 103,7%), объем производства химических волокон и нитей, после некоторого оживления в 2003г., продолжает падать. В 2007г. в стране их было выпущено 155 тыс.т, в т.ч. 37,2 тыс.т искусственных и 117,8 тыс.т синтетических, из них (в %): ПА – 39,0; ПЭФ – 26,9: ПАН – 13,0; ПП – 20,7 и др. (0,4). В целом, это на 2,9% меньше, чем в 2006г., а в январе-марте 2008г. произошло дальнейшее падение – на 10,5% относительно того же периода прошлого года. Подробно ситуация иллюстрирована табл.13, которая, как и табл11, составлена с известной долей погрешности на основе данных, представленных ВНИИСВ (г. Тверь)..

Таблица 13.

Упомянутое «достижение» в 2007 г. уступает доперестроечным цифрам почти в 5 раз (750 тыс.т/год) и становится все ближе к уровню 50х годов в канун подъема в стране «Большой химии». Доля этой подотрасли, некогда ведущей в системе Минхимпрома СССР, сегодня упала до очень низкого уровня – 2,5% в структуре химического комплекса страны. Загрузка мощностей в среднем по России находится в пределах 40-60% (в Белоруссии ок. 80%), а величина износа оборудования - более 60-80%. Коэффициент обновления производственных фондов снизился с 4% в 1990 г. до 0,8% в 2004г. и это при минимально необходимом сейчас 12-15% в год.

Заметно снижается доля производства химических волокон на предприятиях нашей подотрасли (бывшее «Союзхимволокно»), перекочевывая постепенно внутрь различных компаний текстильной и легкой промышленности - в г. Сыктывкар (ОАО «Комитекс»), в г. Новая Майна (ОАО «Номатекс»), в г. Челябинск (ООО «Си-Айрлайд») и мн.др.. В то же время прекратили полностью работу крупные производства в г.г. Балаково, Красноярске, Кемерово, Барнауле, Рязани, Тюмени, частично в Курске (ПЭФ волокно), Щекино (ПА корд), Волжске (нить спандекс) и др. Когда-то, лет 20-25 тому назад, занимая 1ое место в мире (!) по выпуску вискозного корда, сегодня в РФ вискозные нити, в т.ч. текстильные, вообще не производят. К слову, на территории бывшего СССР вискозные комплексные нити производят лишь в Беларуси: в Могилевском ЗИВе (текстильные) и немного в РУП «Светлогорское ПО «Химволокно» (технические и кордные).

По сравнению с 2006г. сократился объем производства ацетатной нити в ОАО «Химволокно» (г. Серпухов); ПА текстильной нити – в ЗАО «Курскхимволокно»; ПА технической и кордной нитей – в Щекинском ОАО «Химволокно» и ЗАО «Курскхимволокно»; ПА кордной ткани – в ООО «Химволокно Амтел-Кузбасс», ОАО «Сибур-Волжский; ПАН волокна – в ООО «Саратоворгсинтез», ПП технической нити – в «АС-Пресс» (г. Краснодар) и др., ПП волокна – в ООО «Комитекс» (г. Сыктывкар), ПП пленочной нити – в ООО «Балаковский ЗВМ» и др.

В 2007г. увеличили выпуск продукции: ОАО «Сибур-Волжский» (ПА текстильная, кордная и техническая нити); ОАО «Тверской Полиэфир» (ПЭФ пневмотекстурированная нить); ОАО «Комитекс» и ОАО «Номатекс» (ПЭФ волокно); ООО «Селена-Химволокно» в Карачаево-Черкессии (ПЭФ волокно); ЗАО «Сертов», г. Серпухов (ацетатный сигаретный жгутик); ОАО «Каменскхимволокно» и ОАО «Ковротекс», г. Димитровград (ПП ковровая нить); ОАО «Номатекс» (ПП волокно); ООО «Сибур-Геотекстиль» (ПП спанбонд) и некоторые другие.

Не менее сложная обстановка у наших потребителей в текстильной промышленности, которую, по словам Президента РФ Д.А. Медведева, «… по сути, чуть ее не потеряли» [14]. Износ основных фондов текстильной и легкой индустрии превышает 50%. В структуре внутреннего потребления в 2007 г. существенно возросла доля импорта химических волокон и нитей – до 65% (более 200 тыс.т/год). Лишь около 20% российского рынка тканей, ниток и одежды приходится на отечественного производителя. Еще треть – официальный импорт, остальное – нелегально ввозимые плоды труда китайских и турецких умельцев. В результате из-под налогов ежегодно уводится 650 млрд.рублей [15]. В целом, теневой (контрафактный) сектор производства товаров легкой промышленности на российском рынке составляет почти половину продаж.

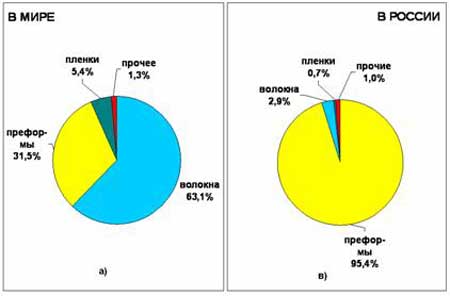

Рис.6. Структура потребления ПЭТ в 2007 г.: а – в мире; б – в России.

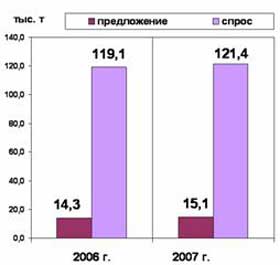

Рис. 7. Спрос и предложение на российском рынке полиэфирных волокон и нитей, нетканых материалов (из ПЭТ-гранулята) (темпы роста 2007/2006; производства – 105,6%; спроса – 101,9%).

Мы неоднократно (везде, где только было пристойно) сообщали о безобразной ситуации в России с производством ПЭФ волокон и нитей, о ненормальной, резко отличной от мировой структуре потребления ПЭТ [16], где доля волокон составляет 2,9 и 63,1% соответственно (рис.6.), т.е. почти в 20 раз отечественная экономика оказалась «умнее» зарубежной, а на самом деле, скорее наоборот, - безграмотнее!! Не оглядываясь на мировой опыт [22], где сложилась устойчивая тенденция – избыток мощностей бутылочного ПЭТ по отношению к спросу (с 2003 г. переизбыток ПЭТ увеличится с 2,5 млн.т до 5 млн.т к 2009г., что составит 34% от спроса) - российские предприниматели продолжают наращивать мощности по этой продукции, планируя довести их до уровня 680 тыс.т/год в 2010г., заведомо создавая ее избыток. И при этом становится ясно, что отечественные ПЭФ волокна и нити мы еще долго в России не увидим, расходуя все сырьевые ресурсы на бутылки и обрекая тем самым собственную текстильную промышленность на импортную зависимость и одновременно ведя страну к экологическому кризису. Не пора ли обратить внимание на Китай – общепризнанного мирового лидера в области производства и потребления всех видов полиэфиров, где в последние 3 года спрос на пищевой ПЭТ стабилизировался на одной отметке – 1,9 млн.т/год, а рост его выпуска способствует лишь увеличению экспорта, в т.ч. и в Россию [16] – доля Китая в структуре российского импорта ПЭТ в I полугодии 2008г. резко поднялась до 54,42%, в то время как доля Ю. Кореи упала до 40,51% [27]. Можно ли разве представить, чтобы в Китае, США или какой-нибудь цивилизованной стране, где предложение на ПЭФ волокна отстает от спроса в 8 раз (рис.7), основное сырье – ПЭТ расходовалась бы на продукцию, чреватую для государства перепроизводством и сиюминутной пользой. Поэтому, по крайней мере, странными выглядят планы ООО «Полиэф» о строительстве нового производства бутылочного ПЭТ мощностью 480 тыс.т/год и еще менее убедительными – в полном объеме реализовать его на территории РФ [17]. Будет очень печально, если этой неаргументированной и пиаровской стратегии последует близлежащий регион – республика Татарстан, где постепенно зреют планы создания крупного полиэфирного комплекса. Глубоко ошибается автор [17], утверждающий, что в России хватит места и татарстанской продукции и ПЭТФу «Полиэфа». Не лучше ли вдуматься в нижеследующее?!

Пока не поздно нужно обратить внимание на последние достижения передовых западноевропейских фирм в этой области. О преимуществах бутылок, изготовленных компанией “Basell” из ПП марки “Stretchene”, уже сообщалось [18]. Не менее привлекательна информация о том [19], что компания “BASF” разработала бутылку для напитков из полистирола (ПС) средней ударной прочности марки PS-1, которая по сравнению с ПЭТ уменьшает себестоимость на 25% , снижает затраты на сырье из-за низкой плотности ПС, отпадает предварительная сушка перед переработкой (для ПЭТ она является обязательной) и др. Все это в купе с высокой прозрачностью некоторых марок ПС приводит к существенной экономии энергии и материальных ресурсов при изготовлении новых бутылок. Наверное, магистральный путь здесь с точки зрения технологии и экономики лежит в применении для производства бутылок ПП и ПС, традиционно используемых в промышленности пластмасс, и высвобождения ПЭТ, зарекомендовавшего себя как уникальный волокнообразующий полимер для его главного предназначения – развитие ПЭФ волокон и нитей в будущем.

Другой серьезной альтернативой ПЭТ в качестве исходного материала для бутылок, в первую очередь, с экологической точки зрения, становятся биоразлагаемые полимеры [20]. В настоящее время в мире около десяти напитков продается в биопластиковой упаковке [21]. Мировой рынок биопластмасс должен расти на 8-10% в год и к 2020 г. вырастет в 10 раз по сравнению с 2007г., а их доля среди всех видов пластмасс достигнет 25-30%. Лидером в области биопластмасс станет Азия с долей 32%, далее будут идти Европа (31%) и США (28%). Сектор упаковки останется здесь доминирующим (65% в 2007г. и 40% в 2025 г.). Из свежих новостей в этой области укажем на разработанные фирмой “Du Pont” полимерные упаковочные материалы на основе возобновляемого сырья [21]: “Biomax TPS” – термопластичный полимер, на 85-90% состоящий из растительного сырья на основе крахмала, и “Biomax PTT” – включает 35% растительных веществ. Оба продукта можно использовать при литье под давлением для производства изделий, которые до сих пор получали из сложных ПЭФ. В 2009г. итальянская биотехнологическая компания “Bio-On” планирует начать промышленное производство биополимера полигидроалконата (ПГА) из сахарной свеклы мощностью 10 тыс.т/год [21]. Материал, получивший название “Minerv PHA”, разлагается в воде пр комнатной температуре, превосходит хорошо известный полилактид (ПЛА) по термостойкости и снижению на ¾ энергии; подходит для производства жесткой и гибкой упаковки, в т.ч. и бутылок различной емкости. В Германии нашли оригинальный путь внедрения биополимеров взамен ПЭТ в производстве упаковочной тары [21] – с 1 января 2009г. по 31 декабря 2012 г. все бутылки, содержащие не менее 75% материалов, полученных из возобновляемых источников сырья, освобождаются от обязательного взноса, введенного для одноразовых бутылок для напитков. При этом производители должны участвовать в системе рециклинга. В ассоциации “European Bioplasties” считают, что данная мера поможет распространению биопластмасс на немецком рынке, а также будет способствовать развитию систем сортировки и рециклинга. Очевидно, достаточно примеров и доводов, чтобы понять, что дальнейшее бесплановое увеличение мощностей по пищевому ПЭТ в России – задача по своей значимости вредная, а по сути бессмысленная.

Сегодня на первый план в стране выходят проблемы развития текстильной промышленности и сырьевой базы для нее – в первую очередь, химических волокон и нитей, ибо собственного хлопка у нас еще долго не будет, а шерсть незаметно исчезает. «Россия возродит текстильную промышленность – это задача государственной важности» – такое заявление сделал Президент РФ Д.А. Медведев на встрече с губернатором Ивановской области М.А. Менем [14], а на заседании Президиума Госсовета 20.06.2008 г. в г. Иваново Президент поддержал идею создания в области текстильного кластера с использованием синтетического сырья из других регионов России, в частности в Татарстане. В этой связи хотелось бы с удовлетворением повторить слова Руководителя Республики М. Шаймиева на том же заседании Госсовета [24]: «Изучив тот кластер, который предлагают создать ивановцы, мы пришли к выводу, что там есть очень большая необходимость в полиэфирных волокнах, которые пока завозятся к нам из-за рубежа… Одна из составляющих для производства этого материала – моноэтиленгликоль в достаточном объеме выпускается на «Нижнекамскнефтехиме», а терефталевая кислота может производиться на новом нефтехимическом комплексе, который сейчас строится в Татарстане. Она уже через пару лет тоже может быть задействована в производстве… «Если в программе, о которой говорилось на заседании Президиума, наши предложения пройдут, мы должны об этом знать заранее – мы можем «вписаться» в кластер для того, чтобы в ближайшие годы успеть сделать очень многое. Главное не с нуля, далеко не с нуля». Вот с такой позицией в части ПЭФ волокон нельзя не согласиться, она вселяет долгожданный оптимизм. Правда, вызывает удивление несколько иная позиция Премьер - Министра Татарстана Р. Минниханова, который на очередной встрече в ходе создания совместного предприятия между ОАО «АК БАРС» и южнокорейской компанией “KP Chemical” на территории свободной экономической зоны (ОЭЗ) «Алабуга» по производству ТФК и ПЭТ поддержал идею организации там завода по выпуску бутылочного (а не волоконного) полимера мощностью 300 тыс.т/год [25], а 29 августа 2008г. был подписан устав совместного предприятия “KP Bars Holding B.V.”, которое разместится в ОЭЗ «Алабуга» и «будет производить бутылочный (?) ПЭТ» [24]. Наверное, не поздно еще пересмотреть кардинально этот проект, касаясь не только его состава, но и технического уровня, который должен соответствовать современным европейским (!) стандартам.

Нам кажется, что излишнюю поспешность в реализации Ивановского кластера, по которому еще не решены финансовые вопросы, проявляет руководство этой области в части поиска инвесторов из Японии, Индонезии, Индии и ЮАР [26]. Несмотря на известный менталитет приглашенных инофирм из этих стран, они, ведь, придут не только с деньгами, но и со своим оборудованием, технологией, качеством и т.п., что требует высокопрофессиональной оценки специализированных организаций в России, например ГИПРОИВа (Московская область, г. Мытищи), в отношении выбора комплектных линий для производства химических волокон и нитей.

Помимо вышесказанного, в основном затрагивающего завтрашний день нашей отрасли, следует упомянуть и о некотором оживлении в ней, происходящим в настоящее время, хотя полнота и достоверность сведений не является 100%-ной. В 2007г емкость российского рынка ПА-гранулята, благодаря, главным образом, усилиям ОАО «КуйбышевАзот», составила 22,3 тыс.т, что на 29% превышает показатель 2006г. [5]. Потребление в стране выросло за счет увеличения поставок на рынок отечественного продукта – на 53% больше, чем в предыдущем году. Тем не менее, преследуя, вероятно, цель сократить продажи сырья – капролактама и гранулята и, наоборот, расширить выпуск продуктов их переработки (ПА нити и волокно), ОАО «КуйбышевАзот» приобрело контрольный пакет акций у ООО «Курскхимволокно». Не понятно, однако, почему новые собственники проигнорировали возможность создания на курской площадке производства столь дефицитного (во всяком случае, намного, чем ПА) полиэфирного волокна мощностью 52 тыс.т/год, для которого на заводском складе лежит оборудование под «ноу-хау» фирмы “Du Pont” (США) и по производительности превосходящего ныне успешно работающее в ОАО «Могилевхимволокно» в 3,0-3,5 раза. От «детской болезни», как можно больше покупать за рубежом (игнорируя свой потенциал), наверное, не скоро отвыкнут российские предприниматели.

Инвестиционные проекты по созданию производства высокопрочных нитей из ПА-6 и спанбонда на базе «ЩекиноАзот» находятся в стадии проектирования и реализации [9]. В настоящее время на предприятие поступило основное технологическое оборудование для получения нити FDY, заключены контракты на поставки дополнительного и вспомогательного оборудования. На 6ти машинах планируется производить полный ассортимент ПА технических нитей. Поставка основного технологического оборудования для выпуска спанбонда намечена на июнь 2009г.

В ближайшее время в ОЭЗ «Алабуга» будет запущено производство НМ из ПП в объеме 240 млн.м2/год. Ожидается в скором времени пуск ряда новых производств НМ различного назначения в Московской области. В начале 2009г. на площадях ОАО «Сибур-Волжский» стартует первое в России производство ПЭФ нитей типа HMLS и НМ предназначенных соответственно для шинного корда и РТИ. Можно было и продолжить этот перечень, называя менее масштабные достижения или планы. Главное – дождаться их конкретных результатов.

Постепенно начинается движение, пока больше похожее на «броуновское», в правительственных и научно-общественных кругах. Минпромэнерго РФ разработало проект Стратегии развитие химической и нефтехимической промышленности России до 2015 г., по которому производство химических волокон и нитей к концу этого периода должно приблизиться к отметке 500 тыс.т и все равно на 40% меньше, чем в «доперестроечном» 1990г. Дальнейшая судьба этой Стратегии до сих пор неизвестна.

Правительство РФ одобрило согласованное с белорусской стороной предложение о разработке проекта научно-технической программ Союзного государства «Современные технологии и оборудование для производства новых полимерных и композиционных материалов, химических волокон и нитей на 2008-2011 годы» [24]. Правительство поручило Минпроэнерго внести в Совмин Союзного государства предложение о разработке данной программы. И все – волокита продолжается вокруг бумаг!!

Постановление Президиума координационного совета Российского союза научно-инженерных обществ (НИО) от 29.12.2007г. образован Комитет по проблемам развития отечественной текстильной и легкой промышленности [23], который разработал Концепцию вывода из кризисного состояния текстильной и легкой промышленности и смежных отраслей, где важное место занимают вопросы производства и потребления химических волокон и нитей. С нетерпением ждем, когда Концепция будет рассмотрена Правительством РФ и по ней, наконец, примут какие-то решения.

Литература:

1. А. Энгельхардт//Oerlikon. Год волокон 2007/2008, вып. 8 – май.

2. Chemical Fibres Int., №2, июнь 2008, с.70

3. Э.М. Айзенштейн // Хим. волокна, 2007, №6, с.3.

4. Э.М. Айзенштейн// Химия и бизнес, №1(89), 2008, с.38-42.

5. Хим-Курьер// №11(258), 16 июня 2008г., с.31; с.19.

6. RCC.NEWS/Нефтехимия// 17.03.2008; 11.04.2008

7. PCI Fibres, №232, декабрь 2007г.

8. RCC.NEWS/Полимеры// 20.12.2007; 19.10.2007; 10.10.2007

9. Chemical Fibres Int.,№6, декабрь 2007, с.307

10. The Chemical Journal, Plast/Пласт, №5 май 2008, с.5

11. Евразийский химический рынок/ 26.06.2008

12. Ж.»Эксперт Украины»// №366(132), 17.09.2007

13. Ж.»Снабженец»// №8(605), февраль-март 2008г., с.120

14. Газета «Легпромбизнес»//№4(153), апрель 2008г., с.2

15. Газета «Московский комсомолец»//№154(24812), от 18.07.2008, с.3

16. Т.Н. Хазова// Московская международная конференция «ПЭТФ-2008».

17. The Chemical Journal, №5, май 2008, с.26-31

18. Э.М. Айзенштейн // Легпромбизнес. Директор, №6-7(106), июнь 2008, с.19

19. Ж. “Pakko Graff”, №2, 2008, с.20

20. Э.М. Айзенштейн// Хим.волокна. 2007, №5, с.3

21. RCC.NEWS/Полимеры// 28.04.2008; 30.04.2008; 17.04.2008; 03.06.2008

22. И.Дмитриев, В.Кузовенко//Ж. «Полимеры-Деньги»/ 29.04.2008

23. Э.М. Айзенштейн//Директор. Легпромбизнес, май 2008, №5(105), с.2-6

24. RCC.NEWS/Полимеры// 24.06.2008

25. Татар-информ. Новости// 16.06.2008

26. РИА Новости/www.rian.ru//17.07.2008

27. 27. О. Елькова // The Chemical Journal, Plast/Пласт, №7-8, июль-август 2008г., с.14-16.

Э.М. Айзенштейн

Доктор технических наук, профессор,

Заслуженный деятель науки и техники России