ПРОГНОЗ РАЗВИТИЯ РЫНКА ИЗОБУТАНА И БУТАНА

В настоящее время потенциал существующих мощностей по производству бутана и изобутана превышает существующий спрос на них со стороны отечественной нефтехимии.

Наиболее эффективно работают предприятия, входящие в вертикально-интегрированные компании с наличием сырьевой базы (ГПЗ) до производства нефтехимической продукции высокого передела (каучуки, полимеры). Таковыми, в частности, являются «Сибур» и «Татнефть».

Рынок в условиях кризиса

Дисбаланс сырьевых потоков особенно сказался с началом кризиса (с конца 2008 года), когда начал падать мировой спрос на шины и каучуки, а также цены на них. Поэтому стали останавливаться потребляющие н-бутан и-бутан (поступающие с ЦГФУ) производства мономеров синтетических каучуков. В частности, в декабре 2008 было остановлено производство изопрена на «Новокуйбышевской нефтехимической компании (по двухстадйиной схеме; холдинг переходит на более эффективную, одностадийную схему – строящиеся производство на ООО «Тольяттикучук»). Новый проект в Тольятти позволит в рамках инвестопрограммы холдинга позволит увеличить проектную мощность по изопрену до 90 тыс. т/год и снизить себестоимость синтетического каучука.

К концу 2008 сложности со спросом на производимый бутадиен стал испытывать и «Тобольскнефтехим». В декабре 2008 предприятие получило заказ на производство только 230 тыс. тонн продукции, тогда как обычно выпускало 260-270 тыс. тонн. В связи с этим пришлось законсервировать один из двух блоков производства бутадиена.

Из-за снижения спроса на нефте- и газохимическую продукцию с осени 2008 на 40-80% СИБУР встал перед угрозой резкого сокращения переработки попутного нефтяного газа и газового конденсата на своих ГПЗ. (Холдинг занимает около 1/3 рынка СУГ, поставляя 2,38 млн тонн СУГ на внутренний рынок, а также экспортируя 620 тыс. тонн в год. Всего в России производится около 8,8 млн тонн СУГ, из них 3,7 млн тонн – экспорт). Единственный выход виделся в перенаправлении СУГ на экспорт. А при существующих в 2008 году пошлинах на СУГ ($205 за 1 тонну) их экспорт был бы убыточным. То есть стоят выбор: либо отмена пошлин и рыночное ценообразование на углеводородные газы, либо увеличение сжигания ПНГ в факелах вплоть до сокращения добычи нефти и газа. В конце 2008 г. «Сибур» обратился с соответствующим письмом в Правительство РФ, и с 1 февраля 2009 вывозные пошлины на СУГ были отменены. Кроме «Сибура» отмена пошлин могла бы быть выгодна таким производителям и экспортерам, как «Новатэк», «Газпром», ТНК-ВР, «Сургутнефтегаз»… Как это отразилось на российском нефтехимическом рынке, рассмотрим ниже.

Даже вхождение в вертикально-интегрированные компании, имеющие поставленное сырьевое обеспечение, не гарантирует стабильную работу нефтехимического предприятия. Так, осенью 2008 под угрозу закрытия встал ОАО «Ефремовский завод СК», входящий в структуру «Татнефти». С июля 2008 здесь проводился капитальный ремонт. 15 сентября 2008 должен был быть запуск, но сырье бутадиен (дивинил), так и не поступило. Надо отметить, его поставки из Нижнекамска были прекращены еще до ремонта. На Миннибевском ГПЗ «Татнефти» перерабатывается ШФЛУ и вырабатываются н-бутан и и-бутан. Далее они поступают на установки «Нижнекамскнефтехима», где на их основе производится бутадиен. Его «Татнефть» в свою очередь поставляет на «Ефремовский СК». Ежемесячные потребности завода по бутадиену 5-6 тыс. т. При этом часть из них импортируется (Иран). Как видим, в условиях кризиса, диспропорции в сырьевом балансе обострились («Ефремовский СК» не имеет собственного производства мономеров, что считается для производства каучуков неэффективным), и не спасает даже вертикальная интеграция.

К чему же привело обнуление экспортных пошлин? С одной стороны, газоперерабатывающие заводы, производящие сырье для производства бутанов, получив возможность работать на экспорт, не остановились. С другой стороны, цены на газовое сырье существенно выросло, и переработчики, не имеющие собственные ресурсы (в частности, «Нижнекамскнефтехим»), стали вынуждены его покупать по значительно возросшим (до мирового уровня) ценам.

«Нижнекамкснефтехим» («НКНХ») является потребителем бутанов, закупая их у «Татнефти» (Миннибаевский ГПЗ). По словам представителей комбината, обнуление экспортных пошлин на СУГ негативно сказалось на нефтехимии. Если ранее экспорт бутанов составлял около 30% от общего объема производства, то теперь он превысил 50% (по оценкам представителя «НКНХ» доля экспорта бутанов возросла до 65-70%). Вместе с возросшим экспортом, увеличились и цены до мирового уровня. По словам представителя «НКНХ», цены на бутан выросли с 4 до 16 тыс. руб./т. Получается, что цены на каучуковую продукцию «НКНХ» (полиизопрен, бутилкаучук) на мировом рынке из-за кризиса сократились, а цены на сырье для мономеров – существенно выросли. Но «Нижнекамскнефтехим» «спасают» его прочные позиции в мировой индустрии: 42% от общемирового объема полиизопрена и 32% - бутилкаучуков (кроме того, в России «НКНХ» выпускает 80% бутилкаучука и единственный производитель галобутилкаучуков).

Но «Нижнекамскнефтехим» обладает собственными возможностями по переработке углеводородного сырья (ШФЛУ) и выпуску бутанов – в его составе имеется ЦГФУ мощностью до 2 млн. т. (ЦГФУ «Нижнекамскнефтехима» ежемесячно перерабатывает 92-100 тыс. т ШФЛУ.) Но чтобы она эффективно работала, нужно иметь собственный сырьевой потенциал (сырье, инфраструктура), которого у компании нет. Поэтому, закупать газы на рынке (у «Татнефти») - в данном случае (применительно к н-бутану и и-бутану) выгоднее. Хотя кризис вынудил «НКНХ» искать дополнительные источники сырья («собирать по крохам»), в частности, закупать различные фракции (например, «бутан технический») и на их основе получать н-бутан и и-бутан. По словам представителя «НКНХ» для нормальной работы комбинату сегодня (по состоянию на осень 2009) требуется 20-30 тыс. т изобутана в месяц.

К лету 2009 ситуация на мировом рынке полимеров и каучуков стала стабилизироваться, постепенно начали расти цены. К докризисным объемам выпуска вернулся «Тольяттикаучук» (в кризис производство составляло 50% от докризисного уровня), стало возобновляться и увеличиваться производство также на других площадках («Сибур-Химпром», «Новокуйбышевская нефтехимическая компания», «Нижнекамскнефтехим», «Салаватнефтеоргсинтез»). Это позволяет говорить о тенденции восстановления нефтехимического рынка в целом, в частности, сегмента н-бутана и и-бутана.

Рынок и государственная политика.

Государственная политика в сфере утилизации ПНГ позволяет сделать предположение о существенном росте перерабатывающих мощностей к 2012 г. Сегодня соответствующие проекты имеются практически в каждой крупной компании. Продолжают развивать переработку ПНГ (с развитием инфраструктуры) и «Газпром» с «Сибуром» (последний крупный проект холдинга – пуск II очереди Южно-Балыкского ГП3, с увеличением проектной мощности с 1,5 до 3 млрд. м3 ПНГ в год). В последние годы «Сибур» активизировал деятельность по созданию СП с нефтяниками по переработке ПНГ на базе существующих мощностей («Газпромнефть», ТНК-ВР, Роснефть и др.)

Развитие сырьевой базы способствует и росту производства нефтехимической продукции, в частности, н-бутана и и-бутана. В данном направлении развивает производство дочка «Газпрома» - «Газэнергосеть». С ноября 2008 компания начала переработку бутана технического производства Сургутского ЗСК и ШФЛУ производства ООО «Газпром добыча Оренбург» на производственных мощностях ЗАО «Экоойл» г. Омск (группа компаний «Титан») и Туймазинского ГПП (АНК «Башнефть») – по давальческой схеме. Предполагаемый суммарный выход продукции - около 20 тыс. т в месяц, в том числе по номенклатуре: сжиженный пропан-бутан технический, изобутан, бензин газовый стабильный, нормальный бутан.

Новые газохимические проекты с газотранспортной инфраструктурой, подразумевающие в том числе выпуск бутанов, имеются у компаний ТНК-ВР + «Сибур» (месторождения Восточной Сибири, газохимический комплекс, предположительно, - на площадке «Саянскхимпласта»). У компании «Лукойл» (на базе месторождений Северного Каспия, газохимический комплекс – в Ставропольском крае, «по соседству» с площадкой «Ставролена»; пуск – 2013 г.). Попутным нефтяным газом с месторождений Западной Сибири активно интересуется «Нижнекамскнефтехим», планирующий расширение собственных нефтехимических мощностей. Совместно с «Сибуром» «НКНХ» предлагает создать систему транспортировки углеводородного сырья из регионов добычи по трубопроводам, что будет гораздо эффективнее, нежели существующая транспортировка ж/д-цистернами. Одним из участников проекта должно стать государство, готовое вложить средства, необходимые для создания транспортной инфраструктуры… Кроме того, перспективный проект по созданию газоперерабатывающего комплекеса на магистральном газопроводе "Уренгой - Помары - Ужгород" в районе Арска предложил Татарстан, заинтересованный в укреплении позиций газопереработки и газохимии в республике…

С развитием в России газоперерабатывающих мощностей, даже с учетом роста спроса на синтетические каучуки, полимеры и высокооктановые добавки, можно предположить, что сырьевой потенциал для выпуска бутанов, будет превышать потребности в них. На российский рынок будет поставляться ровно столько, сколько будет необходимо для покрытия его потребностей. При этом цены на н-бутан и и-бутан вряд ли упадут, так как поставщики будут в этом плане ориентироваться на мировой рынок. Чтобы не было избытка углеводородных газов на внутреннем рынке, компании-производители сегодня заинтересованы в создании соответствующей транспортной инфраструктуры. В частности, «Сибур» планирует создать в Ленинградской области комплекс по перевалке СУГ в морском торговом порту Усть-Луга. По мнению менеджмента компании, проект нефтехимического производства в непосредственной близости от морских портов (вблизи от рынков сбыта) более выгоден, нежели его строительство внутри страны. Не исключено, что через данный терминал будут поставляться на экспорт и бутаны.

В ближайшем будущем, как и сегодня, более эффективными будут те участники рынка бутанов, имеющие в своей структуре полную технологическую цепочку – от производства углеводородного сырья (переработки ПНГ), до производства конечной продукции (каучуков и полимеров). Не исключен процесс дальнейшей интеграции, когда независимые потребители будут консолидироваться с поставщиками сырья (бутанов). В любом случае, н-бутан и и-бутан, прежде всего, останутся полупродуктами и их значение как товарных продуктов будет невелико.

Ввод новых мощностей по производству бутанов и прогноз ввода

В настоящее время строить газофракционирующие установки, где выделяются н-бутан и и-бутан, считается более целесообразным не на ГПЗ, а на нефтехимкомбинатах. Сегодня существует проекты по строительству новых газохимических комплексов, но, к сожалению, не во всех случаях есть конкретика, по поводу создания ГФУ с выделением бутанов (как, например, в случае нового ГХК «Лукойла» в Ставрополье на площадке предприятия «Ставролен»).

Существующие в России ГФУ далеко не всегда загружены на полную мощность. Кроме того, создание новой крупной установки предполагает большой объем инвестиций. Приведем некоторые проекты ЦГФУ (подразумевающие выделение бутанов).

Новые мощности по производству бутанов.

Компания | Проект | Мощность, тыс. т/год | Сроки |

| ООО «Газпром добыча Оренбург», гелиевый завод | Технический бутан на установке У-26 – сырье для выделения н-бутана и и-бутана | 300 | Июнь 2009 |

| «Тобольскнефтехим», «Сибур» | Увеличение мощности ЦГФУ по сырью (ШФЛУ) до 5,8 млн т (с увеличением производства бутанов) | Пока существует как «инвестиционная идея» «Сибура» | |

| «Уралоргсинтез», «Сибур» | Наращивание мощности ЦГФУ по сырью (ШФЛУ) до 1 млн. 200 тыс. т/год | 2015 г. |

РАЗВИТИЕ ПЕРЕРАБОТКИ ПНГ: экология и экономика

Сегодня в России значительные объемы ПНГ по-прежнему сжигаются в факелах. Тем самым уничтожается ценное сырье и наносится вред окружающей среде. По данным Министерства природы России, из 55 млрд. кубометров ежегодно извлекаемого ПНГ на переработку направляется всего 26%, а 27% газа сжигается в факелах и 47% используется на нужды промыслов либо списывается на технологические потери. Финансовая сторона вопроса такова: сжигая попутный газ, экономика России теряет более $13 млрд. в год.

Во исправление этой ситуации, российской правительство постановило, что к 2012 г. должно утилизироваться до 95% ПНГ. То есть на сжигание и потери остается всего 5%. Чтобы стимулировать утилизацию, правительство намерено в 4,5—6 раз увеличить плату за выбросы при сверхнормативном сжигании попутного газа. Другая мера, наряду со штрафами – приоритетный доступ сухого отбензиненного газа (СОГ) к газотранспортной системе «Газпрома (объемы СОГ будут некритичны для монополиста – он будет обходится дешевле, чем среднеазиатский газ). Эта мера должна выступить в качестве стимулирующего фактора для нефтяных компаний в плане утилизации ПНГ и поставок СОГ для коммунальной сферы.

Экологические и экономические аспекты утилизации ПНГ

В результате сжигания ПНГ в атмосферу ежегодно выбрасывается до 400 тыс. т вредных веществ: углекислого газа, оксида и диоксида азота, сажи, бензопирена и пр. Сокращение этих выбросов позволит оздоровить экологическую обстановку в нефтедобывающих регионах и обеспечить выполнение обязательств России в соответствии с Киотским протоколом по ограничению выбросов парниковых газов.

Экономика

Дополнительный источник товарного газа

Сжигание ПНГ ежегодно приводит к безвозвратной потере десятков миллиардов кубических метров товарного газа, который мог бы быть получен в результате переработки ПНГ.

Утилизация ПНГ позволяет:

- в условиях дефицита газотранспортных мощностей заместить природный газ газодобывающих предприятий продуктом переработки ПНГ (сухим отбензиненным газом) и, тем самым сохранить запасы природного газа для будущих поколений;

- в условиях профицита газотранспортных мощностей дозагрузить их СОГ и увеличить предложение газа на экспорт и внутреннее потребление.

Дополнительный источник нефтехимического сырья

Увеличение переработки ПНГ позволяет обеспечить нефтехимическую промышленность дополнительными объемами углеводородного сырья: в каждом кубическом метре ПНГ в среднем содержится 200-300 г жидкой фракции, которая является сырьем для производства СУГ и стабильного газового бензина.

Увеличение предложения углеводородного сырья с приемлемой себестоимостью стимулирует инвестиции в нефтехимические производства с высокой добавленной стоимостью (каучуки, полимеры) и способствует переориентации отечественной экономики с экспорта сырья на производство и экспорт высокотехнологичной продукции.

Концепция «Сибура»

На сегодняшний день проблему утилизации ПНГ самостоятельно решили две крупные нефтяные компании – «Сургутнефтегаз» («Киришинефтеоргсинтез») и «Татнефть» (Миннибаевский ГПЗ). Остальным предстоит вкладывать крупные инвестиции. Холдинг «Сибур» предлагает свою концепцию совместной работы. Вот ее основные пункты:

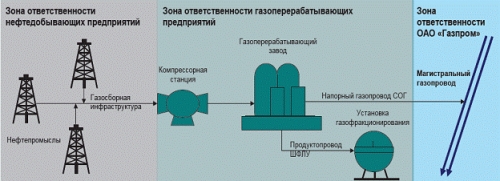

Расширение объема переработки ПНГ требует согласованных действий нефтедобывающих и газоперерабатывающих предприятий, а также ОАО «Газпром»:

Нефтяные компании не могут инвестировать в расширение газосборной инфраструктуры, не имея гарантий приема ПНГ в переработку. Газоперерабатывающие компании не могут инвестировать в расширение перерабатывающих мощностей, не имея гарантий поставки ПНГ и сбыта продукции переработки.

ОАО «Газпром» необходимы гарантии ресурсов газа для расширения газотранспортной системы.

О ситуации на российском рынке бутанола и изобутанола читайте в отчетах Академии Конъюнктуры Промышленных Рынков

Об авторе:

Академия Конъюнктуры Промышленных Рынков оказывает три вида услуг, связанных с анализом рынков, технологий и проектов в промышленных отраслях - проведение маркетинговых исследований, разработка ТЭО и бизнес-планов инвестиционных проектов.

• Маркетинговые исследования

• Технико-экономическое обоснование

• Бизнес-планирование

Академия Конъюнктуры Промышленных Рынков

Тел.: (495) 672-70-46

E-mail: mail@akpr.ru

WWW: www.akpr.ru